Bis 2020: Robo-Advisors legen 5 Prozent des verwalteten Vermögens an

Sind Robo-Advisors die Hoffnungsträger für das Anlagenmanagement? Zu diesem Schluss könnte man jedenfalls kommen, liest man die Studie „Asset-Management: Erfolgsformel gesucht“ von Bain & Company. Sie beschäftigt sich mit der Zukunft des Fondsmanagements. Robo-Advisors werden in dieser Zukunft eine gewichtige Rolle spielen, so Bain & Company.

Kostendruck durch Wettbewerb und Regulierung

Die Studie zeichnet zunächst ein düsteres Bild. Mit hohen Vermögenszuwächsen sei bald nicht mehr zu rechnen, die Regulierung nimmt zu, der Wettbewerb wird härter. Zwar stieg das verwalteteVermögen in Deutschland seit 2005 um 6,5 Prozent pro Jahr. „Doch im Wettbewerb um jeden einzelnen Anleger wird zunehmend mit härteren Bandagen gekämpft.“[1]

Neu auf Brokervergleich.de: cominvest, der Robo-Advisor der comdirect »

Darum meint Bain & Company, die Fondsbranche müsse sich neu erfinden. Die Zukunft gehöre den Spezialisten und Kostenführern – also denjenigen mit hohen Margen und niedrigem Volumen und denjenigen mit niedrigen Margen, aber hohem Volumen. Einer der konkreten Lösungsvorschläge für Anlageverwalter lautet: Robo-Advisors integrieren.

Wachstum der Robo-Advisors um den Faktor 20

Digitalisierung ist schon lange ein Thema in der Fondsbranche. Lange herrschte jedoch die Überzeugung vor, dass „Algorithmen und Rechenleistung zwar den Handel digitalisieren und damit revolutionieren, doch am Ende immer noch Menschen die richtigen Produkte auswählen.“ Nun fordern Robo-Advisors die menschlichen Anlageverwalter heraus.

In knappen Fragebögen erfassen sie das Risikoprofil der Anleger und schlagen eine Anlagestrategie vor. Durch den Einsatz von ETFs werden die Kosten niedrig gehalten. Sowohl die Zahl der Robo-Advisors als auch die Höhe des von ihnen verwalteten Vermögens steigt stetig an.

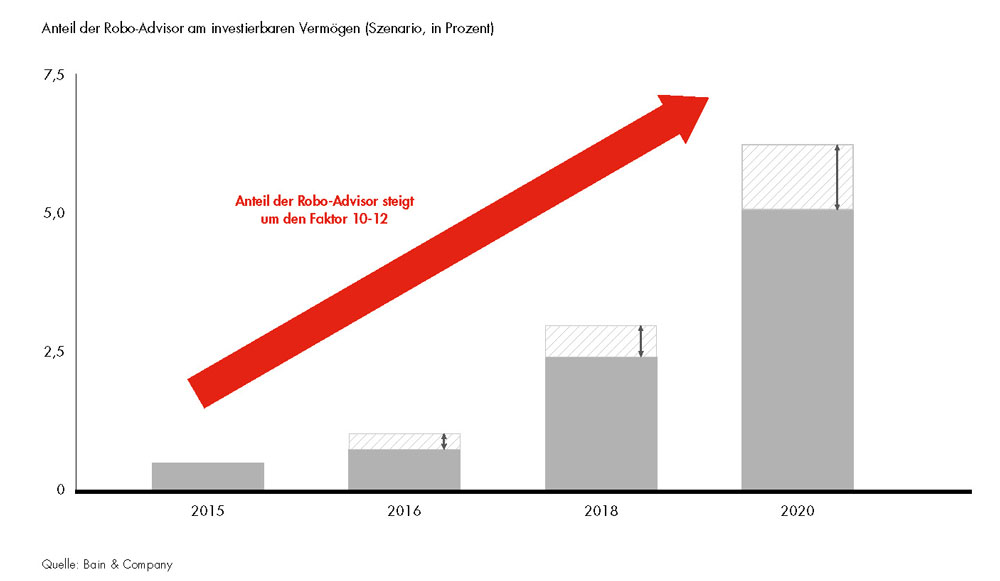

Bain & Company schätzt in der Studie, dass sich der Markt der Robo-Advisors innerhalb weniger Jahre verzehn- bis verzwölffachen wird. „Im Jahr 2020 werden schätzungsweise mindestens 5 Prozent des verwalteten Vermögens von einem Robo-Advisor angelegt“, heißt es in der Studie.

Robo-Advisor = hohe Rendite?

Ob Robo-Advisors ihre menschlichen Kollegen in Sachen Rendite langfristig schlagen können, muss sich indes erst noch zeigen. Die Branche ist zu jung, um darüber Aussagen treffen zu können. Der Echtgeld-Test auf Brokervergleich.de verfolgt jedoch seit 2015 die Performances der wichtigsten Robo-Advisors auf dem deutschen Markt. Für einen Überblick über die aktuelle Wertentwicklung klicken Sie auf folgenden Link:

Zum Echtgeld-Test der Robo-Advisors »

Weiterführender Link

[1] Bain & Company – Asset-Management: Erfolgsformel gesucht