Schlagen aktiv gemanagte Fonds in Abwärtsphasen ETFs?

Das Analyseunternehmen Morningstar hat untersucht, ob aktiv gemanagte Fonds in Marktphasen, in denen die Kurse sinken, eine bessere Performance liefern als ETFs. Die gängige Vorstellung lautet, dass aktive gemanagte Fonds in Abwärtsphasen besser abschneiden als ETFs, da ETFs lediglich den Markt abbilden und dessen Bewegungen blind folgen. Ali Masarwah, Chefradakteur von Morningstar in Deutschland, äußerst Zweifel an dieser Vorstellung.

Federn Fondsmanager Abwärtstrends ab?

Mehr und mehr Anleger setzen inzwischen auf ETFs. ETFs sind Indexfonds – das heißt sie bilden einen Index wie den DAX oder den Nikkei nach. Steigt der Index im Kurs, steigt auch der Kurs des ETF, fällt der Index im Kurs, fällt auch der Kurs des ETF. Durch diese Abbildungsmethode sind ETFs deutlich günstiger als aktiv gemanagte Fonds.

Anbieter für ETF-Sparpläne vergleichen »

Hinzu kommt, dass die Performance der ETFs diejenige der aktiv gemanagten Fonds oft schlägt. Die Fondsmanager befinden sich also unter Druck. Ein gängiger Rechtfertigungsversuch lautet:

Aktiv verwaltete Fonds gehen nicht das volle Marktrisiko ein. Darum hinken sie in Aufwärtsphasen den ETFs hinterher. Dafür böten sie in Abwärtsphasen einen Schutz. Während ETFs auch Abwärtsbewegungen zu 100 Prozent mitnehmen, können Fondsmanager gegensteuern, weshalb aktiv gemanagte Fonds nicht so viel verlieren wie ETFs.

Beta belegt die Theorie nicht

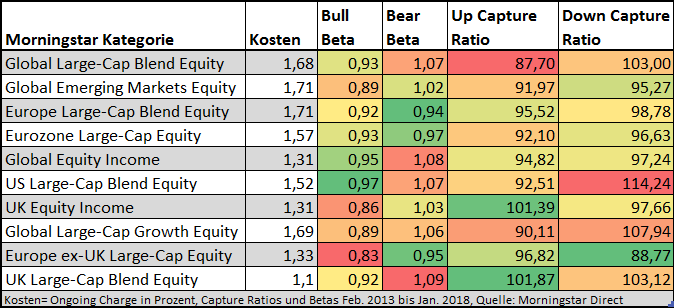

Um herauszufinden, ob diese Theorie stimmt, hat Morningstar die zehn größten Morningstar Fondskategorien seit 2013 betrachtet. Untersucht wurden das Beta und die Capture Ratio.

Das Beta gibt an, wie stark der Fondspreis im Verhältnis zum Markt schwankt. Beträgt das Beta des Fonds 1,0, bedeutet das: Der Fondspreis und die Performance des Marktes sind deckungsgleich. Ist das Beta des Fonds kleiner als 1,0, bewegt sich der Fondspreis weniger stark in die Richtung, in die sich der Markt bewegt. Ist das Beta des Fonds größer als 1,0, bewegt sich der Fondspreis stärker als der Markt selbst in die Richtung, die der Markt vorgibt.

Der Theorie nach müsste das Beta der Fonds in Abwärtsphasen (Bear Beta) also unter 1,0 liegen. Ein Blick auf die Grafik zeigt jedoch, dass in kaum einer Fondskategorie das Beta des Fonds unter 1,0 liegt. Zudem liegt das Bear Beta bei allen Kategorien höher als das Bull Beta. Die Schwankungen im Verhältnis zum Markt waren also in Abwärtsphasen immer größer als in Aufwärtsphasen.

Auch Capture Ratio belegt die Theorie nicht

Die Capture Ration gibt das Verhältnis der Fondsperformance zur Markt-Performance an. Befindet sich der Markt in einer Aufwärtsphase spricht man von einer Up Capture Ratio. Befindet er sich in einer Abwärtsphase spricht man von einer Down Capture Ratio. Liegt die Up Cature Ratio des Fonds über 100, gewinnt er mehr als der Markt. Liegt die Down Capture Ratio des Fonds unter 100, verliert er weniger als der Markt.

Die Grafik zeigt, dass die Down Capture Ration immerhin bei einigen Fondskategorien unter 100 liegt, sie also in diesen Phasen tatsächlich weniger verlieren als der Markt. In Aufwärtsphasen gewinnen aktiv verwaltete Fonds relativ zum Index aber weniger, als sie in den Abwärtsphasen relativ zum Index verloren haben.

Die Zahlen von Morningstar belegen die Theorie, dass aktiv gemangte Fonds zwar in Aufwärtsphasen weniger stark gewinnen als ETFs, in Abwärtsphasen dafür weniger stark verlieren, nicht. [1]

Die besten Wertpapier-Depots »

Weiterführende Links

[1] Morningstar – Bringen aktiv verwaltete Fonds ihre PS in der Baisse auf die Straße?