Neobroker-Vergleich 2026

Neobroker haben den Zugang zu den Finanzmärkten grundlegend verändert. Mit niedrigen Gebühren, benutzerfreundlichen Apps und einem Fokus auf digitale Prozesse sprechen sie vor allem eine neue Generation von Anlegern an. Doch was unterscheidet Neobroker von klassischen Online-Brokern, und worauf solltest du bei der Wahl achten? Auf dieser Seite erfährst du alles Wichtige über die Vor- und Na-chteile der modernen Handelsplattformen, welche Anbieter überzeugen können und für wen Neobroker die richtige Wahl sind.

Inhaltsverzeichnis

- Neobroker im Vergleich

- Die besten Neobroker aus Kundensicht

- Welche Neobroker bieten gebührenfreie Sparpläne?

- Anzahl kostenloser Sparpläne im Vergleich

- Welche Neobroker bieten Zinsen nicht investiertes Kapital?

- Zinsvergleich Neobroker

- Was ist ein Neobroker?

- Was unterscheidet Neo-Broker von klassischen Online-Brokern?

- Wie sicher sind Neobroker?

- Worauf sollten Anleger bei der Auswahl eines Neobrokers achten?

- Vor- und Nachteile von Neobrokern

- Für wen sind Neobroker besonders geeignet?

- Wie verdienen Neobroker ihr Geld?

- Ausblick – wo geht die Reise hin?

- Statistik – wie viele Kunden haben Neobroker?

Empfehlung:

Scalable Broker

- Optionale Trading-Flatrate* + Kostenlose Sparpläne

- Alle Sparpläne gebührenfrei - ab 1 Euro Sparrate

- Aktien, ETFs, Fonds etc. und Crypto ab 0,99 € je Order.

- *Optional: Trading-Flatrate für 4,99 € / Monat.

- 2,00 Prozent Zinsen p. a. auf Guthaben.

Neobroker im Vergleich

| Broker | Kosten Standard ab | Kosten Neukunde ab | Angebot |

|---|---|---|---|

| Hinweis: Investitionen in Wertpapiere bergen Risiken! 1 Die Gesamtkosten p.a. berechnen sich auf Basis der aktuellen Konditionen (Quelle: Preis- Leistungsverzeichnis). Einige Broker berechnen außerdem Börsenplatzgebühren. 2 Gesamtkosten p.a. (Neukunde) + Prämie berechnen sich auf Basis der vom jeweiligen Broker angebotenen Konditionen für Neukunden. Einige Broker berechnen außerdem Börsenplatzgebühren. Alle Angaben ohne Gewähr * Smartbroker: Aktienhandel über Gettex für 0 € pro Order. An anderen deutschen Börsenplätzen betragen die Kosten 4 € pro Order, unabhängig vom Ordervolumen. | |||

| Empfehlung Zum Broker » | 11,20 €9,95 €17,45 €je Order | 5,60 €4,98 €8,73 €je Order |

|

| 224,00 €497,50 €139,60 €pro Jahr | 112,00 €248,75 €69,80 €pro Jahr | ||

| (4,3) |?| Einordnung: Vielfach ausgezeichneter Allround-Broker mit großer Community und umfangreichem Handelsangebot für Einsteiger und erfahrene Anleger. Großes Sparplan-Angebot mit günstigen Konditionen. Trading-App. Aktion: 100 Euro ETF-Bonus + Handel ab 0,95 Euro je Order über Tradegate + 3,10% Zinsen auf Tagesgeld bis 1 Mio. Euro. | |||

| Empfehlung Zum Broker » | 11,15 €9,90 €17,40 €je Order | 3,90 €3,90 €3,90 €je Order |

|

| 223,00 €495,00 €139,20 €pro Jahr | 78,00 €195,00 €31,12 €pro Jahr | ||

| (4,2) |?| Einordnung: Vielfach ausgezeichneter Allround-Broker mit dem umfangreichsten Handelsangebot und 24/7-Kundenservice. Für Eilige: Verzögerungsfreier Soforthandel mit Preiszusage und außerbörsliches LiveTrading. Aktion: Bis 100 Euro Bonus und 12 Monate handeln ab 3,90 Euro je Order! Bis 3,00 % p.a. auf Tagesgeld! | |||

Zum Broker » | 5,80 €5,80 €7,00 €je Order | 5,80 €5,80 €7,00 €je Order |

|

| 116,00 €290,00 €56,00 €pro Jahr | 116,00 €290,00 €56,00 €pro Jahr | ||

| (3,8) |?| Einordnung: Beliebter Broker mit fairen Handelsgebühren und Zugang zu allen wichtigen Märkten. Umfangreiche Berichte und Analysen für aktive Trader. Besonderheiten: Pennystocks-Depot und Aktienverleih. | |||

| Empfehlung Zum Broker » | 5,90 €5,90 €5,90 €je Order | 5,90 €5,90 €5,90 €je Order |

|

| 118,00 €295,00 €47,20 €pro Jahr | 118,00 €295,00 €47,20 €pro Jahr | ||

| (4,3) |?| Einordnung: Großes Angebot handelbarer Produkte & Handelsplätze. Trading via Browser oder App mit modernsten Features. Günstige Konditionen inkl. zahlreiche kostenfreie Sparpläne*. Risikoausschluss: Investitionen in Wertpapiere bergen Verlustrisiken! *Haftungsausschluss: zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten und Fremdkosten. Aktion: *Für Neukunden: Bis zu 500 Euro an Orderprovision sparen + Sparpläne, ausgewählte ETFs und Fonds ab 0,00 EUR. Jeweils zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten und Fremdkosten. Tipp: Online-Broker des Jahres 2023 bis 2025! | |||

Zum Broker » | 4,00 €4,00 €5,00 €je Order | 4,00 €4,00 €5,00 €je Order |

|

| 80,00 €200,00 €40,00 €pro Jahr | 80,00 €200,00 €40,00 €pro Jahr | ||

| (4,2) |?| Einordnung: Broker für aktive Trader. US-Handel ab 1 Cent je Aktie, günstige Aktienindex-Futures. Mehrere ausgezeichneter Trading-Plattformen + App. Liquiditätsvorteil durch nicht einbehaltene Abgeltungssteuer. Aktion: Jahresabo für das aktien Magazin oder die Trader-Zeitung im Wert von 358 Euro kostenlos erhalten. | |||

Zum Broker » | 8,90 €8,90 €12,50 €je Order | 8,90 €8,90 €12,50 €je Order |

|

| 178,00 €445,00 €100,00 €pro Jahr | 178,00 €445,00 €100,00 €pro Jahr | ||

| (3,6) |?| Einordnung: Klassischer Broker, für Einsteiger und erfahrene Trader geeignet. Alle in Deutschland handelbaren Wertpapiere verfügbar. Ab 2.500 € außerbörslicher Echtzeit- und Limithandel. Goldhandel möglich. | |||

Zum Broker » | 11,24 €8,99 €17,49 €je Order | 7,62 €6,49 €10,74 €je Order |

|

| 224,80 €449,50 €139,92 €pro Jahr | 152,30 €324,50 €85,92 €pro Jahr | ||

| (4) |?| Einordnung: Online-Broker der Sparkassen mit Zugang zu allen Asset Klassen, inkl. Neuemissionen. Auslandshandel möglich. über 4.000 Fonds ohne Ausgabeaufschlag und großes Angebot an Sparplänen. Aktion: Nur 1,99 Euro Orderprovision für 1 Jahr + 1,50 % Zinsen p.a. auf Tagesgeld. | |||

Zum Broker » | 11,15 €7,40 €17,40 €je Order | 11,15 €7,40 €17,40 €je Order |

|

| 223,00 €370,00 €139,20 €pro Jahr | 223,00 €370,00 €139,20 €pro Jahr | ||

| (4,1) |?| Einordnung: Broker mit großem Wertpapierangebot, ideal auch für Einsteiger. Top: Sparpläne bereits ab 1,00 € je Sparrate und rund 1.100 ETF-Sparpläne ohne Ausführungsgebühr. Handel direkt per App möglich. Aktion: Fonds ohne Ordergebühren kaufen + 2,75 % Zinsen p.a. aufs Tagesgeld. | |||

Zum Broker » | 10,00 €10,00 €10,00 €je Order | 10,00 €10,00 €10,00 €je Order |

|

| 200,00 €500,00 €80,00 €pro Jahr | 200,00 €500,00 €80,00 €pro Jahr | ||

| (4,2) |?| Einordnung: Broker für den kontinuierlichen Vermögensaufbau mit Aktien, Fonds und Wertpapiersparplänen. Einfaches und transparentes Gebührenmodell und kostenlose Depotführung. Alle Fonds ohne Ausgabeaufschlag! | |||

Zum Broker » | 11,15 €9,90 €17,40 €je Order | 8,03 €7,40 €11,15 €je Order |

|

| 223,00 €495,00 €139,20 €pro Jahr | 160,50 €370,00 €89,20 €pro Jahr | ||

| (3,8) |?| Einordnung: Der Broker der Frankfurter Sparkasse ermöglicht den Handel an den deutschen Börsen und 42 Auslandsbörsen. Im Vordergrund steht der kontinuierliche Vermögensaufbau. Viele Sparpläne sind gebührenfrei. Aktion: Bis zu 200 Euro Bonus sichern + 2,25 % Zinsen auf Guthaben + Aktions-ETFs ohne Ausgabeaufschlag. | |||

| Empfehlung Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (4,2) |?| Einordnung: Allround-Broker mit günstigen Gebühren und umfangreichem Handelsangebot für Einsteiger und erfahrene Anleger und Daytrader geeignet. Großes Bildungs-Angebot mit vielen Inhalten. Moderne Smartphone-App. | |||

Zum Broker » | 1,00 €1,00 €1,00 €je Order | 1,00 €1,00 €1,00 €je Order |

|

| 20,00 €50,00 €8,00 €pro Jahr | 20,00 €50,00 €8,00 €pro Jahr | ||

| (4,3) |?| Einordnung: Neo-Broker mit starken Konditionen: Lediglich ein Euro Fremdkostenpauschale für Einzeltrades, Sparpläne sind kostenfrei. Einziger Handelsplatz ist LS Exchange. | |||

| Empfehlung Zum Broker » | 0,00* €0,00* €0,00* €je Order | 0,00* €0,00* €0,00* €je Order |

|

| 0,00* €0,00* €0,00* €pro Jahr | 0,00* €0,00* €0,00* €pro Jahr | ||

| (4,3) |?| Einordnung: Mehrfach ausgezeichneter Neo-Broker mit großer Community. *Handeln ab 0,00 € über gettex oder ab 4,00 € an anderen Börsenplätzen. Großes Angebot an gebührenfreien Sparplänen. Neu: Trading-App. | |||

Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (4,2) |?| Einordnung: Neo-Broker mit den besten Konditionen am Markt: Keine Odergebühren oder sonstige Kosten - das ganze ohne Mindestordervolumen! Einziger Handelsplatz ist gettex. Kundenservice via online Ticketsystem. | |||

| Empfehlung Zum Broker » | 0,99 €0,72* €0,99 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 19,80 €35,88* €7,92 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (4,3) |?| Einordnung: Schnell wachsender Neo-Broker mit großem Angebot - nicht allein für Einsteiger spannend. Günstige Ordergebühren ab 0,99 € oder innovative Trading-Flatrate für 4,99 € p.M.! Handel via App oder PC. Aktion: 2,00 % Zinsen p.a. auf Cash. | |||

Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (4,1) |?| Einordnung: Top Konditionen beim Neo-Broker: 0,00 € Orderprovision (zzgl. marktüblicher Spreads) + max. 1,00€ Fremdkosten. Mindestorder 1,00 €. Wertpapierhandel und echter Kryptohandel in einem Depot! Trading über Guidants möglich! Aktion: 50 Euro Bonus für Neukunden. | |||

Zum Broker » | 11,15 €9,90 €17,40 €je Order | 11,15 €9,90 €17,40 €je Order |

|

| 223,00 €495,00 €139,20 €pro Jahr | 223,00 €495,00 €139,20 €pro Jahr | ||

| (3,8) |?| Einordnung: Die Commerzbank ist eine der größten Privatbanken Deutschlands. DirektDepot mit Allround-Angebot. | |||

Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (4,1) |?| Einordnung: Neo-Broker mit günstigen Gebühren, einem guten Angebot und einer umfangreichen Auswahl an deutschen und internationalen Handelsplätzen. App und Desktop-Version. Aktion: 70 Euro ETF-Bonus für Neukunden + bis 1,75 % Zinsen p.a. | |||

Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (2,4) |?| Einordnung: Broker mit einem günstigen Gebührenmodell, einer Auswahl an Aktien, ETPs und Mini Futures. App und Desktop. | |||

Zum Broker » | 1,00 €1,00 €1,00 €je Order | 1,00 €1,00 €1,00 €je Order |

|

| 20,00 €50,00 €8,00 €pro Jahr | 20,00 €50,00 €8,00 €pro Jahr | ||

| (4) |?| Einordnung: Allround-Broker mit günstigen Gebühren und umfangreichem Handelsangebot für Einsteiger und erfahrene Anleger. Großes Lern-Angebot mit attraktiven Konditionen. Smartphone-App. Aktion: 100 Euro ETF-Bonus sichern. | |||

Zum Broker » | 1,90 €1,90 €1,90 €je Order | 1,90 €1,90 €1,90 €je Order |

|

| 38,00 €95,00 €15,20 €pro Jahr | 38,00 €95,00 €15,20 €pro Jahr | ||

| (4,2) |?| Einordnung: Broker mit großem Angebot an handelbaren Produkten, darunter Aktien, ETFs, CFDs, Forex, Sparpläne u.v.m. Für aktive und fortgeschrittene Trader. Umfangreiches Bildungsangebot, viele Handelsplattformen. | |||

Die besten Neobroker aus Kundensicht

| Anbieter | Anzahl der Bewertungen | Gebühren | Angebot | Leistung | Service | Gesamt | Einzeltest |

|---|---|---|---|---|---|---|---|

|

14905 | 4,69 | 4,54 | 4,48 | 4,55 | 4,56 | Zum Test » |

|

987 | 4,75 | 4,32 | 4,38 | 4,59 | 4,51 | Zum Test » |

|

5933 | 4,71 | 4,56 | 4,13 | 4,31 | 4,43 | Zum Test » |

|

15760 | 4,86 | 4,10 | 4,28 | 4,48 | 4,43 | Zum Test » |

|

781 | 4,77 | 4,23 | 4,30 | 4,38 | 4,42 | Zum Test » |

|

66 | 4,70 | 4,48 | 4,15 | 4,23 | 4,39 | Zum Test » |

| Kategorie Gesamtstimmen | Ø Gebühren | Ø Angebot | Ø Leistung | Ø Service | Ø Gesamt | ||

| 38432 | 4,75 | 4,37 | 4,29 | 4,42 | 4,46 | ||

Kostenlos über aktuelle Aktionen und Tests informieren lassen

Im Rahmen unseres kostenlosen Newsletters informieren wir Sie auch über die neusten Sonder- und Bonusaktionen der von uns verglichenen Broker. Tragen Sie sich jetzt in unseren Newsletter-Verteiler ein und verpassen Sie keinen Bonus und keine Gebührensenkung mehr:

Welche Neobroker bieten gebührenfreie Sparpläne?

Die Anzahl der gebührenfreien Wertpapiersparpläne auf einen Blick – untergliedert in Aktiensparpläne (rot), ETF-Sparpläne (grau) und Fondssparpläne (blau):

Anzahl kostenloser Sparpläne im Vergleich

Welche Neobroker bieten Zinsen nicht investiertes Kapital?

Tipp: Ein Klick auf das Logo führt zum Einzeltest!

Zinsvergleich Neobroker

Stand: 10.2025

Was ist ein Neobroker?

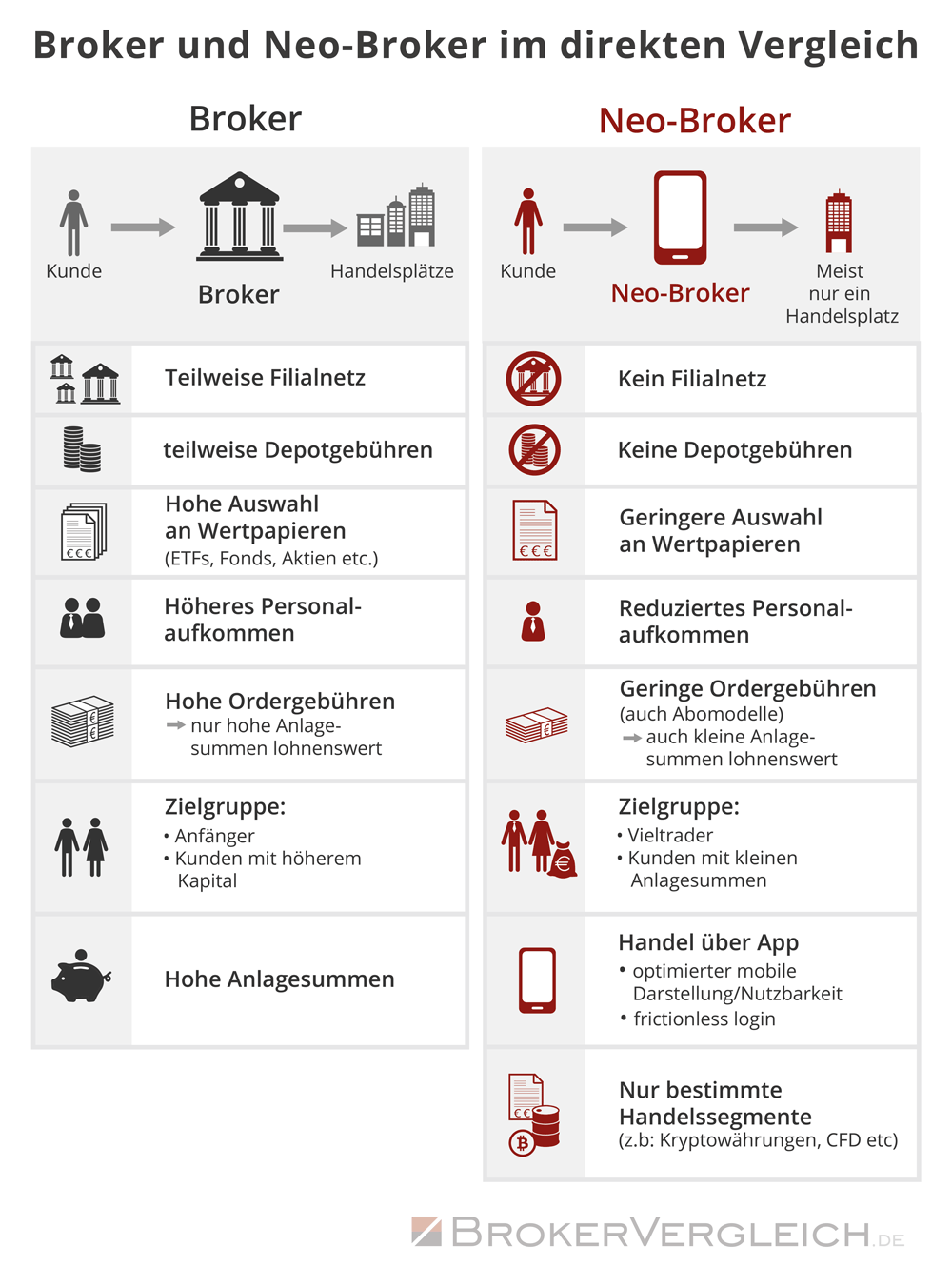

Neobroker (auch bekannt als Neo-Broker oder Neo Broker) haben sich seit ihrem Markteintritt durch ein innovatives und kosteneffizientes Konzept als echte Alternative zu klassischen Online-Brokern etabliert. Sie ermöglichen Anlegern, Wertpapiere zu besonders günstigen Gebühren oder im Rahmen von Trading-Flatrates zu handeln. Häufig erfolgt der Handel dabei ausschließlich über Apps, die für mobile Endgeräte optimiert sind. Allerdings bieten Neobroker im Vergleich zu traditionellen Anbietern oft einen begrenzteren Umfang an Funktionen, Produkten und Serviceleistungen.

Was unterscheidet Neo-Broker von klassischen Online-Brokern?

Der Unterschied zwischen Neobrokern und klassischen Online-Brokern liegt vor allem in ihrer Ausrichtung, den Gebührenmodellen und dem Leistungsumfang:

- Gebührenmodell: Oft deutliche günstigere Gebühren als klassische Online-Broker

- Benutzerfreundlichkeit: Intuitives und minimalistisches Design für einachen Handel mit Wertpapieren

- Angebotsumfang: Schlanker Angebotsumfang mit weniger Anlageklassen oder Analyse-Tools als klassische Online-Broker

- Plattform: Meist ausschließlich digital, Zugang oft nur über eine Smartphone-App

- Zielgruppe: Besonders junge, digitalaffine und/oder preisbewusste Anleger

Wie sicher sind Neobroker?

In puncto Sicherheit müssen Anleger bei Neobrokern keine Abstriche machen. Die Neobroker in unserem Vergleich werden alle durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) reguliert, genau wie auch die meisten klassischen Online-Broker.

Neobroker arbeiten häufig mit Partnerbanken zusammen, um die Wertpapierdepots ihrer Kunden zu verwalten. Diese Partnerbanken sind oft etablierte Institute, die sich auf die Depotführung spezialisiert haben. Ein Beispiel ist die DAB BNP Paribas, die für mehrere bekannte Neobroker als Depotbank fungiert.

Wertpapiere wie Aktien und Fonds gelten zudem als Sondervermögen und könnten im Falle einer Insolvenz zu einem anderen Institut übertragen werden. Im nachfolgenden Abschnitt vergleichen wir alle namhaften Neobroker am deutschen Markt unter anderem auch hinsichtlich dieses Kriteriums.

Worauf sollten Anleger bei der Auswahl eines Neobrokers achten?

Bevor Anleger sich für einen Neobroker entscheiden, sollten sie sich Gedanken darüber machen, was ihnen beim Wertpapierhandel wichtig ist. Neobroker lassen sich nicht alle über einen Kamm scheren. Die meisten von ihnen tun sich in einem speziellen Bereich besonders hervor, während Anleger in anderen Bereichen Abstriche hinnehmen müssen.

Bei Trade Republic zahlen Anleger zum Beispiel nur einen Euro pro Order. Dafür ist der Wertpapierhandel ausschließlich über eine App möglich und es lassen sich keine aktiv gemanagten Fonds handeln. Scalable Broker bietet eine Flatrate mit der beliebig viele Orders pro Monat getätigt werden können, was sich vor allem für Vieltrader lohnt, mit gettex gibt es jedoch nur einen einzigen Handelsplatz.

Die rechtlichen Besitzverhältnisse von Sondervermögen

Ein wichtiger Punkt bei der Auswahl eines Neo-Brokers muss sein, wer ist der Besitzer des erworbenen Sondervermögens!? Ist es der Anleger oder der Neo-Broker?

| Neobroker | Depotführung bei | Ist der Anleger Eigentümer des Sondervermögens? |

Gibt es Einzelverwahrung? | zum Neo-Broker |

|---|---|---|---|---|

| Baader Bank | ja | – | Zum Test » | |

| DAB BNP | ja | ja | Zum Test » | |

| eigene Wertpapierhandels Bank | ja | – | Zum Test » | |

| Sutor Bank | ja | ja | Zum Test » | |

| Baader Bank | ja | – | Zum Test » | |

| Baader Bank | ja | – | Zum Test » |

Was passiert mit der Abgeltungsteuer

Die Kapitalertragssteuer hat durch Änderungen der entsprechenden Gesetzgebung seit dem 1. Januar 2009 für bestimmte Kapitaleinkünfte abgeltende Wirkung und wird seitdem als Abgeltungsteuer bezeichnet. Sie wird von der Bank oder dem Broker einbehalten und gegebenenfalls (Verlustrechnung, höhe des Freistellungsauftrages) an das Finanzamt abgeführt. Die Übersicht zeigt, bei welchem Broker die Abgeltungsteuer automatisch abgeführt wird und wo ein Freistellungsauftrag erteilt werden kann.

| Neobroker | wird Abgeltungsteuer automatisch abgeführt | Freistellungsauftrag | zum Neo-Broker |

|---|---|---|---|

| ja | ja, per App | Zum Test » | |

| ja | ja | Zum Test » | |

| ja | ja, in App unter „Freistellungsauftrag“ | Zum Test » | |

| ja | ja, im Webtrading | Zum Test » | |

| ja | ja, über Verwaltungsbereich Abschnitt „Steuern“ | Zum Test » | |

| ja | ja, kann per Mail beantragt werden | Zum Test » |

Was für Kontoarten sind möglich

Es gibt nicht nur Privatpersonen, welche ein Konto bei einem Neobroker eröffnen möchten. Welcher Broker bietet was an.

| Neobroker | Privatpersonen | Gemeinschaftskonto | Für Minderjährige | Geschäftskunden | zum Neo-Broker |

|---|---|---|---|---|---|

| ja | nein | nein | nein | Zum Test » | |

| ja | nein | nein | nein | Zum Test » | |

| ja | nein | nein | nein | Zum Test » | |

| ja | nein | nein | nein | Zum Test » | |

| ja | nein | nein | nein | Zum Test » | |

| ja | nein | nein | nein | Zum Test » |

Können Bruchstücke von Aktien, ETFs, Zertifikaten oder Anleihen gekauft werden?

Der Kauf von Bruchteilen einer Aktie, einer Anleihe, eines Zertifikates oder eines ETFs ermöglicht auch Kleinanlegern, am Erfolg von hoch bewerteten Unternehmen zu partizipieren. Bei welchem Neo-Broker das möglich ist, zeigt unsere Übersicht:

| Neobroker | Kauf von Bruchstücken bei Aktien | Kauf von Bruchstücken bei ETFs | Kauf von Bruchstücken bei Zertifikaten | Kauf von Bruchstücken bei Anleihen | zum Neo-Broker |

|---|---|---|---|---|---|

| ja | ja | nein | ja, echte Bruchstücke, d. h. Sondervermögen | Zum Test » | |

| ja | ja | nein | nein | Zum Test » | |

| ja | ja | nein | nein | Zum Test » | |

| nein | ja | ja | nein | Zum Test » | |

| ja | ja | nein | nein | Zum Test » | |

| ja | ja | nein | nein | Zum Test » |

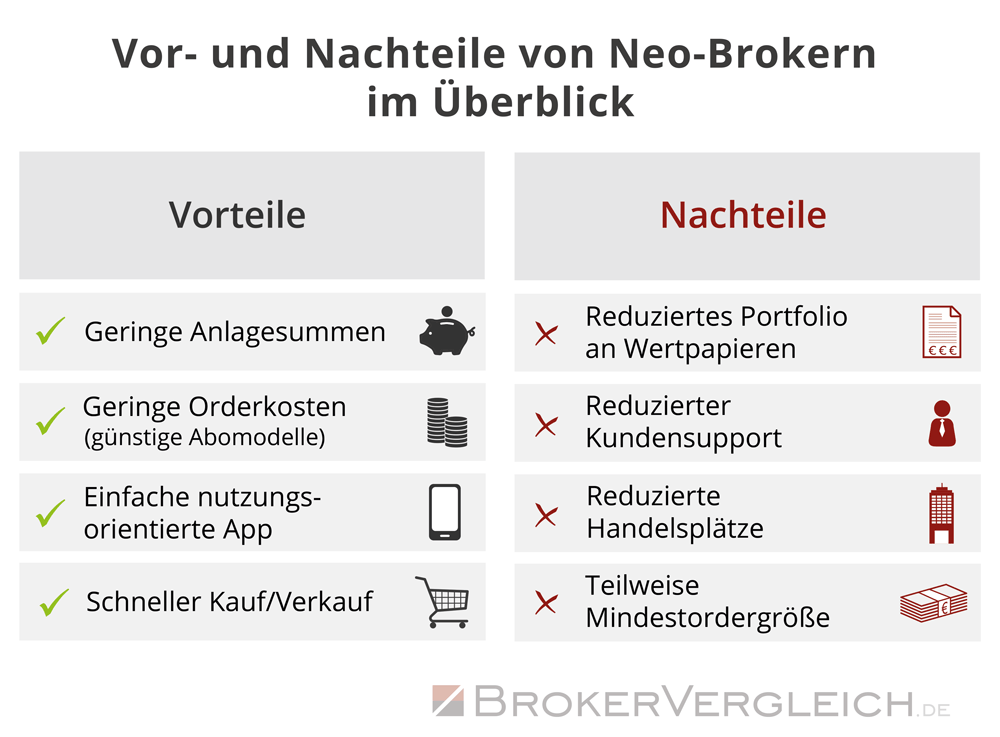

Vor- und Nachteile von Neobrokern

Welche Vorteile haben Neobroker?

- Unkomplizierte Bedienung – oft per intuitiver Smartphone-App

- Günstige und/oder einfach verständliche Gebührenmodelle (Handeln für einen Euro pro Order, Handelsflatrate, etc.)

- Auch Orders mit geringem Ordervolumen lohnen sich

- Keine Depotgebühren

- Teils starke Sparplanangebote

- Schnelle und einfache Registrierung

Welche Nachteile haben Neobroker?

- Oft weniger Wertpapiere handelbar als bei klassischen Brokern

- Oft nur ein Handelsplatz und kein außerbörslicher Handel

- Teilweise Mindestordergröße (finanzen.net zero: 500 Euro)

- Zum Teil Einschränkungen bei den Recherche-Möglichkeiten, den Orderarten und den Leistungen

- Meist keine persönliche Beratung und eingeschränkter Kundenservice

Für wen sind Neobroker besonders geeignet?

Diese Frage lässt sich nicht eindeutig beantworten, da das Feld der Neobroker zu vielseitig ist. Oftmals tun sie sich jedoch durch sehr günstige Gebühren hervor. Dadurch eignen sie sich für Vieltrader, für Einsteiger in den Wertpapierhandel und für Anleger, die kleine Summen investieren wollen. Wer hingegen viel Wert auf einen umfangreichen Service und ein großes Angebot legt, ist bei einem klassischen Broker besser aufgehoben.

| comdirect | Trade Republic | |

|---|---|---|

| Depotvolumen in EUR | 10.000,00 | |

| Rendite vor Kosten | 6,00 % | |

| Depotgebühr p.a. | 0,00 % | 0,00 % |

| Mindestentgelt pro Monat in EUR | 1,95* | 0,00 |

| erste 3 Jahre kostenlos, danach kostenlos ab 2 Trades im Quartal oder mit Girokonto oder mit regelmäßiger Wertpapiersparplan | dauerhaft kostenfrei | |

| Ordergebühr für Aktien | 0,25 % des Transaktionsvolumens zzgl. 4,90 Euro, mind. 9,90 Euro (Inland)** | 1,00 Euro Fremdkostenpauschale |

| Ordervolumen pro Trade in EUR | 500,00 | 500,00 |

| Anzahl Trades pro Jahr | 24 | 24 |

| Bruttorendite in EUR | 600 | 600 |

| abzüglich | ||

| Depotgebühr pro Jahr in EUR | 0,00 | 0,00 |

| Ordergebühren pro Jahr in EUR | 237,60 + Fremdkosten | 24,00 |

| Nettorendite vor Steuern in EUR | 362,40 | 576,00 |

| Nettorendite vor Steuern | 3,62 % | 5,76 % |

| abzüglich | ||

| Abgeltungsteuer (25%) in EUR | 90,60 | 144,00 |

| Solidaritätszuschlag (5,5% der Abgeltungsteuer) in EUR | 4,98 | 7,92 |

| Nettorendite nach Steuern in EUR | 266,82 | 424,08 |

| Nettorendite nach Steuern in % | 2,67 % | 4,24 % |

| Zum Produkttest | comdirect Depot im Test » | Trade Republic im Test » |

| Stand der Berechnungen: 02.2025 | ||

| * entfällt bei Handel, **Basiskondition ohne Neukundenaktion | ||

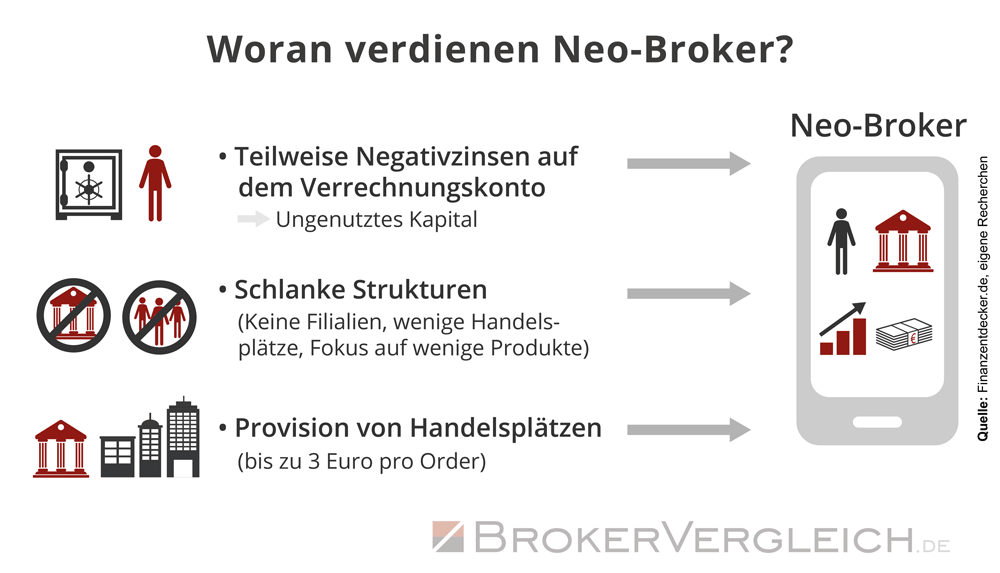

Dass Neobroker oft günstiger sind als klassische Online-Broker, hat vor allem drei Gründe. So erhalten sie Provisionen von den Handelsplätzen für ausgeführte Orders. Zudem halten sie ihre Strukturen schlank, betreiben bspw. keine Filialen. In seltenen Fällen erheben sie zudem Negativzinsen auf dem Verrechnungskonto.

Wie verdienen Neobroker ihr Geld?

Neobroker sind günstig und einige werben sogar damit, dass der Wertpapierhandel bei ihnen kostenlos sei. Ganz kostenlos kann natürlich auch ein Neobroker seine Leistungen nicht anbieten, denn auch er hat Personal und Kosten, die gedeckt werden müssen.

Provision von Handelsplatz oder Makler

In einigen Fällen ist es tatsächlich so, dass dem Kunden keine Ordergebühren in Rechnung gestellt werden. Stattdessen erhält der Broker eine Provision vom Handelsplatz bzw. Market Maker für die vermittelte Order. Letzterer trägt dafür Sorge, dass der Handel an einem Handelsplatz funktioniert: Er kauft Anlegern ihre Wertpapiere ab und verkauft sie an andere Anleger weiter.

Aus der Spanne zwischen Ankauf- und Verkaufspreis erwirtschaftet er seinen Gewinn, von dem er einen Teil an den Neobroker als Provision oder Rückvergütung abführt. Überschlägig kann man von drei Euro pro Order ausgehen, die ein Broker auf diese Weise pro Order einnimmt.

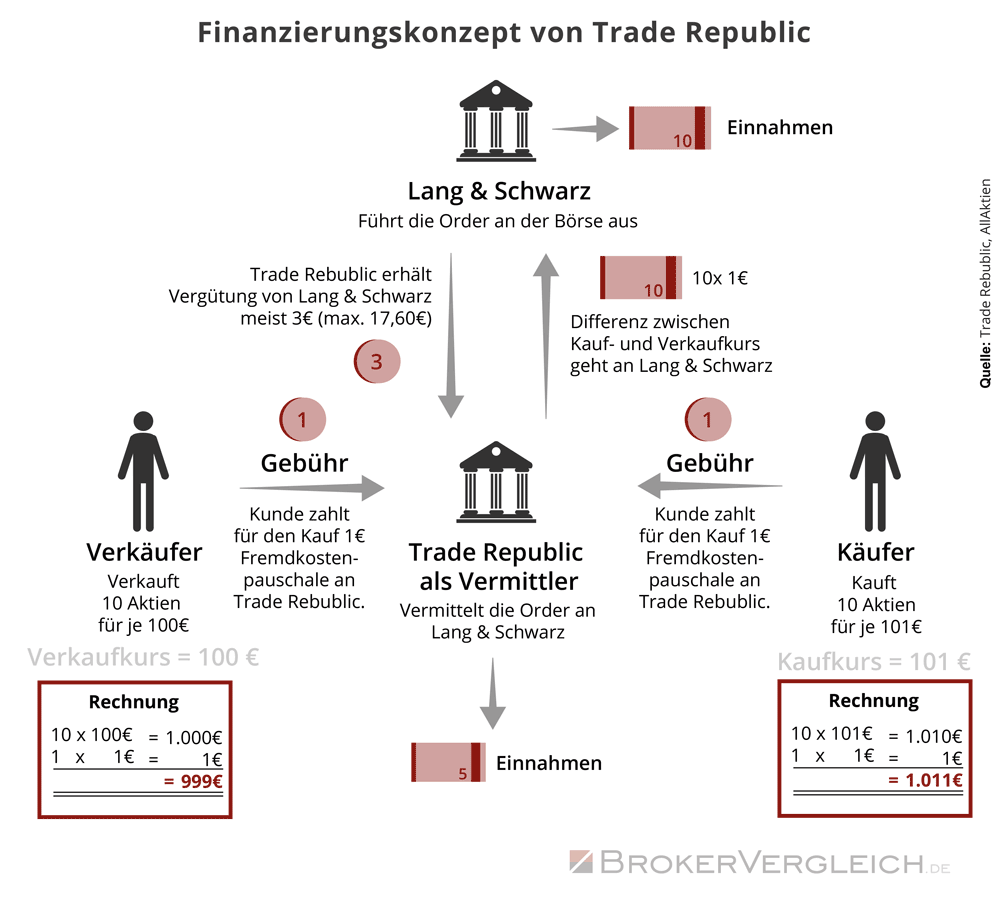

Payment for Order Flow

„Payment for Order Flow“ ist bekannt vom US-Broker Robinhood. Dass der Wertpapierhandel dort kostenlos ist, hat sich herumgesprochen. Nur weshalb das so ist, ist vielen Anlegern noch unklar. Wir wollen PFOF kurz erläutern.

Der Anleger teilt Robinhood seine Order mit. Robinhood führt diese Order aber nicht selbst aus, sondern sucht einen als Market Maker aktiven Broker. Market Maker geben die Kurse selbst vor. Ziel ist es, einen Market Maker zu beauftragen, der einen günstigeren Kurs stellt als den Marktkurs. Aus der Differenz schöpfen der Market Maker und Robinhood eine Courtage.

PFOF – drei Gewinner

Im Grunde gibt es mit diesem Vergütungssystem drei Gewinner und für den Kunden nur Vorteile. Der Market Maker und Robinhood verdienen Geld, der Anleger spart Geld. Finanziert wird der Vorgang aus den Geldströmen im Markt, den Kursdifferenzen. In Deutschland funktioniert der Wertpapierhandel über Trade Republic genauso. Hier zahlt Lang und Schwarz eine Rückvergütung an den Broker, für den Anleger fallen keine Gebühren an.

Risiken für Anleger bei Neobrokern und das kommende PFOF-Verbot

Die Europäische Union hat beschlossen, Payment for Order Flow (PFOF) bis spätestens zum 30. Juni 2026 zu verbieten. Dies stellt insbesondere europäische Neobroker wie Trade Republic vor neue Herausforderungen, da sie ihr Geschäftsmodell anpassen müssen. Da Trade Republic als Bank der BaFin-Aufsicht unterliegt, muss sichergestellt werden, dass die bisherige Geschäftsstrategie auch ohne PFOF tragfähig bleibt. Denkbare Alternativen sind höhere Gebühren für Zusatzdienste oder eine verstärkte Nutzung von Zinserträgen auf Kundeneinlagen.

Neben den Auswirkungen des Verbots gibt es weitere Risiken für Anleger. So besteht die Gefahr des Frontrunnings, einer illegalen Praxis, bei der Market Maker aus Kundenorders Markttrends ableiten und diese Informationen für eigene Handelsvorteile nutzen. Dadurch könnten Anleger systematisch benachteiligt werden.

Auch technische Risiken sollten nicht unterschätzt werden. Neobroker arbeiten stark digitalisiert, was bei hoher Volatilität zu Systemausfällen oder verzögerten Orderausführungen führen kann. Die Verbraucherzentrale warnt zudem davor, dass vermeintlich kostenlose Angebote versteckte Kosten beinhalten können – etwa durch eingeschränkte Handelsplätze oder Gebühren für Sonderleistungen.

Die ESMA (Europäische Wertpapier- und Marktaufsichtsbehörde) hat die nationalen Aufsichtsbehörden bereits dazu aufgefordert, die Geschäftspraktiken europäischer Broker verstärkt zu prüfen. Anleger sollten daher genau beobachten, wie sich ihr Broker nach dem PFOF-Verbot finanziert und ob künftige Änderungen Auswirkungen auf ihre Anlagestrategie haben.

Ausblick – wo geht die Reise hin?

Neobroker wollen Anlegern den Wertpapierhandel so einfach wie möglich machen. Die Hürde wird auch dadurch gedrückt, dass der Handel meist deutlich günstiger ist als bei der Konkurrenz. Das macht Neo-Broker durchaus attraktiv – gerade für Anleger, die viele Transaktionen tätigen wollen oder denen niedrige Handelsgebühren sehr wichtig sind. Dennoch müssen Kunden unter Umständen Abstriche beim Angebotsumfang hinnehmen – beispielsweise bei Handelsplätzen, Wertpapierauswahl oder Recherchemöglichkeiten.

Das ist jedoch nicht bei allen Neo-Brokern so. Beispielsweise bietet Trade Republic mittlerweile eine große Auswahl an handelbaren Wertpapieren, bietet Zinsen auf Guthaben und eine Auswahl an Kryptowährungen, in die direkt investiert werden kann, sowie ausführliche Rechercheoptionen. Auch Scalable Capital ist bei den ETF-Sparplänen spitze und bietet zudem einen Robo-Advisor. Der Angebotsumfang der Neo-Broker ist in den letzten Jahren massiv gewachsen – hier ist unter anderem auch Smartbroker zu nennen, der Online-Broker von wallstreet:online, der in den letzten Monaten regelmäßig neue Funktionen herausgebracht hat. Ob und inwiefern klassische Online-Broker noch mit den modernen Neo-Brokern mithalten können, wird sich zeigen – fest steht, die Neo-Broker holen beständig auf.

Statistik – wie viele Kunden haben Neobroker?

Neobroker kamen in Deutschland erst 2019 auf. Einige blicken dennoch bereits auf eine Erfolgsgeschichte zurück. Andere halten sich bedeckt, wie viele Kunden sie mit ihrem Angebot bisher gewinnen konnten. Folgende Tabelle gibt einen Überblick über aktuelle Kundenzahlen (sofern verfügbar):

| Neobroker | Anzahl Kunden | Assets under Management | Depotvolumen pro Kunde | Stand |

|---|---|---|---|---|

| finanzen.net zero | 300.000 | 3,0 Mrd. EUR | 15.000 EUR | Dezember 2024 |

| BUX | 500.000 | k.a. | k.a. | April 2022 |

| Justtrade | k.a. | k.a. | k.a. | – |

| Scalable Broker | 1.100.000 | 30,0 Mrd. EUR | 27.250 EUR | März 2025 |

| Smartbroker | 180.000 | 9,40 Mrd. EUR | 52.200 EUR | Dezember 2023 |

| Trade Republic | 8.000.000 | 100 Mrd. EUR | 12.500 EUR | Dezember 2024 |

| Robinhood | 25.200.000 | 193 Mrd. EUR | 7.700 EUR | Dezember 2024 |

Tipp: Nutzen Sie auch unsere Vergleiche für: