Fondsgebundene Rentenversicherung

Klassische Lebens- oder Rentenversicherungen sind faktisch Geschichte. Eine marginale Garantieverzinsung und kaum noch Erträge aus den Kapitalanlagen haben diese Produkte völlig unattraktiv gemacht. Alternativ dazu haben sich seit den frühen 80er Jahren immer mehr Fondsgebundene Rentenversicherungen (so genannte Fondspolicen) am Markt etabliert und waren seit den 90er Jahren aus den Produktportfolios der Versicherer nicht mehr wegzudenken. Nach wie vor ist die Funktionsweise einer Fondspolice aber nicht allen Anlegern geläufig, ebenso wenig wie die Unterschiede zu einem Fondssparplan. Wir wollen hier Licht ins Dunkel bringen.

Klassische Lebens- oder Rentenversicherungen sind faktisch Geschichte. Eine marginale Garantieverzinsung und kaum noch Erträge aus den Kapitalanlagen haben diese Produkte völlig unattraktiv gemacht. Alternativ dazu haben sich seit den frühen 80er Jahren immer mehr Fondsgebundene Rentenversicherungen (so genannte Fondspolicen) am Markt etabliert und waren seit den 90er Jahren aus den Produktportfolios der Versicherer nicht mehr wegzudenken. Nach wie vor ist die Funktionsweise einer Fondspolice aber nicht allen Anlegern geläufig, ebenso wenig wie die Unterschiede zu einem Fondssparplan. Wir wollen hier Licht ins Dunkel bringen.

Das Wichtigste auf einen Blick:

- Bei Fondsgebundenen Rentenversicherungen fallen überdurchschnittlich hohe Kosten bei mangelnder Transparenz an.

- Fonds- und ETF-Sparpläne sind günstiger und flexibler.

- Fondspolicen bieten sich in erster Linie nur noch als Instrument bei der betrieblichen Altersvorsorge an.

- Bei der Besteuerung greifen für Rentenversicherungen, Lebensversicherungen und Sparpläne jeweils unterschiedliche Ansätze.

Inhaltsverzeichnis

Was ist eine Fondsgebundene Rentenversicherung?

Lebens- oder Rentenversicherungen sollen Gewinne für ihre Versicherungsnehmer erwirtschaften. Klassische Policen legen die Gelder der Beitragszahler in Anleihen, Hypothekendarlehen, am Geldmarkt und nur zu einem geringen Anteil in Aktien an.

Fondsgebundene Rentenversicherungen dagegen setzen vollständig auf die Anlage in Fonds und ETFs. Die Sparer haben die Möglichkeit, entweder ein definiertes Portfolio mit einer vorbelegten Strategie auszuwählen oder sich selbst aus Einzelfonds ein Paket zu schnüren.

Bei den vorbelegten Strategien stehen üblicherweise drei oder fünf Optionen zur Auswahl, von konservativ bis zu dynamisch. Die Zusammensetzung der fertigen Portfolios ist allerdings nicht auf immer und ewig fest, sondern kann unter Beibehaltung der Strategievorgaben geändert werden.

Wer sich bei einer Fondspolice allerdings für die konservative Variante entscheidet, könnte auch gleich in eine klassische Police investieren. Die konservative Option macht in den letzten Jahren vor Vertragsablauf Sinn, wenn es darum geht, das angesparte Kapital vor Börsenschwankungen zu schützen und den Kapitalstock stabil zu halten.

Für wen eignen sich Fondspolicen?

Fondspolicen sind Lebens- oder Rentenversicherungen. Ziel ist also, mit einem solchen Produkt eine Altersvorsorge aufzubauen. Ob dies mit einem Fondssparplan vielleicht sinnvoller ist, klären wir im Vergleich der beiden Produkte.

In einem Fall ist die Fondspolice auf jeden Fall die intelligenteste Anlageform im Rahmen der betrieblichen Altersvorsorge (bAV), wenn diese auf der Basis einer Direktversicherung, Pensionskasse oder Pensionszusage aufbaut. Allerdings gilt, dass Fondspolicen nur bedingt mit Garantien arbeiten. Es lässt sich nicht ausschließen, dass Anleger am Ende weniger ausbezahlt bekommen, als sie eingezahlt hatten.

Außerhalb der bAV eignet sich eine Fondspolice für die Sparer, die ihre Altersvorsorge langfristig mit Wertpapieren aufbauen möchten, ohne sich darum kümmern zu müssen (vorbelegte Portfolios), oder die gegenüber anderen Sparformen einen echten Steuervorteil erzielen können . Langfristig heißt, dass die Anlage mindestens zwölf Jahre bestehen und das Alter des Versicherungsnehmers bei Laufzeitende mindestens 62 Jahre sein muss.

Wie hoch sind die laufenden Kosten?

Ein Kritikpunkt, der von Beginn an vorgebracht wurde, sind die relativ hohen Verwaltungskosten. Auch wenn die Fondsanteile üblicherweise ohne Ausgabeaufschlag gekauft werden, fallen die laufenden Kosten höher aus als bei einer klassischen Versicherung. Hintergrund ist, dass zwei Unternehmen verdienen müssen, der Versicherer und die Fondsgesellschaft. Selbst bei ETFs, eigentlich Garanten für niedrige Kosten, fallen die Gebühren überdurchschnittlich hoch aus.

Die EU-Versicherungsaufsicht EIOPA moniert, dass die Verwaltungskosten zwischen 30 und 50 Prozent der gesamten Kosten betragen. Die Vermittlungsprovisionen und die Verwaltungsgebühr der Fondsgesellschaften machen nur zehn bis 30 Prozent am Kostenblock aus (1).

Gemanagte Fonds liegen bei den Verwaltungskosten jährlich zwischen zwei und drei Prozent, ETFs belasten die Anleger mit bis zu 1,5 Prozent.

Es ist bei einigen Fondsgesellschaften durchaus üblich, zusätzlich eine sogenannte Performance Fee, eine erfolgsabhängige Gebühr, einzubehalten. Nicht alle Unternehmen, aber das eine oder andere schon, wendet dieses Vorgehen auch bei Fondspolicen an. Die Höhe kann dabei ein Prozent des Zugewinns betragen.

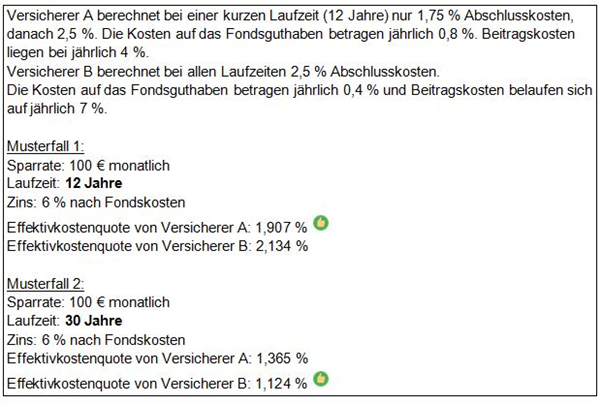

Das Versicherungsfachportal Pfefferminzia.de hat zum Verständnis der Kostenentwicklung bei Fondspolicen folgendes Beispiel gerechnet (2):

(c): Pfefferminzia.de

Richtig teuer kann es übrigens werden, wenn ein Dachfonds eingebunden ist. Nicht alle Dachfonds sind so kulant und verzichten auf eine doppelte Verwaltungsgebühr. Es kann durchaus passieren, dass die Einzelfonds die normale Verwaltungsgebühr einbehalten und der Dachfonds seine Verwaltungskosten ebenfalls aufschlägt.

Wie sieht es mit der Transparenz bei den Kosten aus?

Böse Zungen mögen die Frage stellen “Versicherer und Transparenz? Wo?”. Es ist leider so, kaum ein Anbieter, genau genommen keiner, macht von sich aus Angaben zur Kostenstruktur. Die Skandia, ein schwedischer Versicherer, in Deutschland in den 90er Jahren bis 2014 aktiv, war der einzige Anbieter, der detailliert die Kostenstruktur seiner Policen im Kundengespräch offenlegte.

Auf der Seite Fondspolicen-Analyse.de sind Tools hinterlegt, mit denen sich die Kosten ermitteln lassen. Das setzt allerdings das vorliegende Angebot eines Versicherers voraus.

Was sind Nettotarife?

Um die vergleichsweise hohen Kosten einer Fondspolice zu vermeiden, bietet sich unter Umständen ein sogenannter Nettotarif an. Nettotarife sind von der Vermittlungsprovision befreit. Diese Tarife sind auch als Honorartarife bekannt. Der Vermittler verzichtet auf seine Provision und erhält dafür vom Versicherungsnehmer ein einmaliges Honorar. Schließt der Versicherungsnehmer den Vertrag direkt mit dem Versicherer und dieser lässt sich auf den Deal ein, hat der Versicherungsnehmer allerdings auch keinen Anspruch auf eine Beratungsleistung.

Nettotarife werden von Versicherungsmakler angeboten. Der gebundene Außendienst der Serviceversicherer kann mit dieser Leistung nicht aufwarten.

Fondspolice oder Fondssparplan?

Die Frage, was ist besser, können wir nicht objektiv beantworten. Was wir jedoch anbieten können, ist der direkte Vergleich.

| Kriterium | Fondspolice | Sparplan |

|---|---|---|

| Fondsauswahl | nur diejenigen, welche der Versicherer anbietet. | Abhängig von Bank oder Broker oft mehrere Hundert gemanagte Fonds und ETFs |

| Kosten | mittel bis hoch | sehr niedrig bis niedrig |

| Flexibilität | sehr gering | vollständig flexibel |

| Steuern in der Ansparphase | Keine Steuern auf Kursgewinne, die während der Ansparphase durch Umschichtungen anfallen. | Zugeflossene Kapitalerträge wie Dividenden oder Kursgewinne bei Umschichtungen unterliegen der Abgeltungssteuer. |

| Steuern in der Auszahlungsphase | Lebensversicherung: Bei einer Laufzeit von mindestens zwölf Jahren und einem Alter des Versicherungsnehmers von mindestens 62 Jahren ist nach Abzug von 15 Prozent vom Gesamtbetrag die Hälfte mit dem persönlichen Steuersatz zu versteuern. Rentenversicherung: Ertragsanteilsbesteuerung |

Bei Aktienfonds unterliegen 70 Prozent der Erträge der Abgeltungssteuer in Höhe von 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. |

| Verrentung | Startet automatisch zu dem im Vertrag vereinbarten Datum. | Sache des Sparers den Sparplan auf einen Auszahlplan umzustellen. |

Die Themen Flexibilität und Besteuerung wollen wir noch ausführlicher behandeln. Bei einem Sparplan kann der Sparer schalten und walten, wie es ihm gefällt. Er kann die Sparrate erhöhen, absenken, ganz aussetzen oder die Zahlung einstellen und sich das Kapital gegebenenfalls auszahlen lassen.

Bei einer Versicherung ist dies in dieser Form nicht möglich. Mit jeder Beitragsänderung muss der Versicherungsschein neu ausgestellt werden. Möchte der Anleger seinen Vertrag vorzeitig beenden, muss er damit rechnen, dass der Rückkaufswert, der Auszahlungsbetrag, niedriger ausfällt als die Summe der eingezahlten Beträge. Gerade zu Beginn fließt ein hoher Anteil der Beiträge in die Abschlussprovision. Dazu kommt, dass die Abgeltungssteuer mit 25 Prozent zuzüglich Soli und eventuell Kirchensteuer anfällt.

Handelt es sich um eine Rentenversicherung, greift die Ertragsanteilsbesteuerung. Der Ertragsanteil ist ein Prozentsatz, der von dem Eintrittsalter des Begünstigten zu Beginn der Rentenzahlung abhängt. Für die rentenrelevante Alter gelten folgende Sätze:

| Rentenbeginnalter | Ertragsanteil in % |

|---|---|

| 60–61 | 22 |

| 62 | 21 |

| 63 | 20 |

| 64 | 19 |

| 65–66 | 18 |

| 67 | 17 |

Die steuerlichen Vorteile

Es gilt zunächst, dass beide Auszahlvarianten nach unterschiedlichen Grundsätzen besteuert werden.

Angenommen, ein Versicherungsnehmer geht mit 63 Jahren in Rente. Die Leistung aus seiner fondsgebundenen Rentenversicherung beträgt im Jahr 12.000 Euro. Daraus ergibt sich ein Ertragsanteil bei 20 Prozent von 2.400 Euro. Diese 2.400 Euro wiederum werden jetzt mit dem persönlichen Steuersatz belegt. Bei 30 Prozent wären dies 800 Euro.

Bei einem Fondssparplan sieht die Rechnung folgendermaßen aus:

12.000 Euro * 70% * Abgeltungssteuer + Soli, maximal 28% = 2.352 Euro.

Bezüglich der Besteuerung hat die Fondspolice ganz klar die Nase vorn. Es bleibt aber die Frage, wie hoch der Aufwand ausfallen muss, um bei der Kostenkonstellation die gleiche Rentenhöhe wie bei einem Fondssparplan zu erwirtschaften.

Verrentung

Wer eine fondsgebundene Lebensversicherung anspart, sollte diese zum Fälligkeitstermin auf jeden Fall in eine Rentenpolice wandeln. Das Rentenwahlrecht ist inzwischen fester Bestandteil der Verträge. Auf diese Weise vermeidet der Begünstigte die höhere Besteuerung nach dem Halbeinkünfteverfahren. Die Wandlung ist auch sinnvoll, wenn der Auszahlungszeitpunkt vor dem Erreichen des 62. Lebensjahres liegt.

Fazit und Empfehlung

Es ist unstrittig, dass ein Fondssparplan, besser sogar noch die Nutzung eines Robo-Advisor, deutlich günstiger und flexibler ist. Der Sparer ist sein eigener Herr und kann bei einem Sparplan so verfahren, wie er es möchte. Dazu fließt ein deutlich höherer Anteil seiner Sparleistung in die Basiswerte, da der Kostenfaktor Versicherung entfällt. Auf der anderen Seite lockt natürlich die möglicherweise günstigere Besteuerung bei der fondsgebundenen Rentenversicherung.

Wer auf eine betriebliche Altersvorsorge in Form einer Direktversicherung, Pensionskasse oder Pensionszusage zurückgreifen kann, sollte diese als Fondsrente nutzen und seine private Sparleistung in einen Fonds- oder ETF-Sparplan stecken.

Wem diese Formen der bAV verwehrt bleiben, sollte einen gründlichen Vergleich führen, vor allem die garantierten Ablaufleistungen der Versicherer genau betrachten. Es stellt sich auch die Frage, wie hoch mögliche Freibeträge im Alter ausfallen, wie hoch der persönliche Steuersatz möglicherweise sein wird.

Wer allerdings völlige Flexibilität während der Ansparphase wünscht, muss nicht weiter nachdenken. Er muss lediglich ein Depot eröffnen und seinen Sparplan auswählen.

Weiterführende Informationen

- Fondspolicen – grün, bequem, aber oft teuer – Finanztest, Ausgabe 10/2021

- Die wahren Kosten einer Fondspolice – Pfefferminzia.de