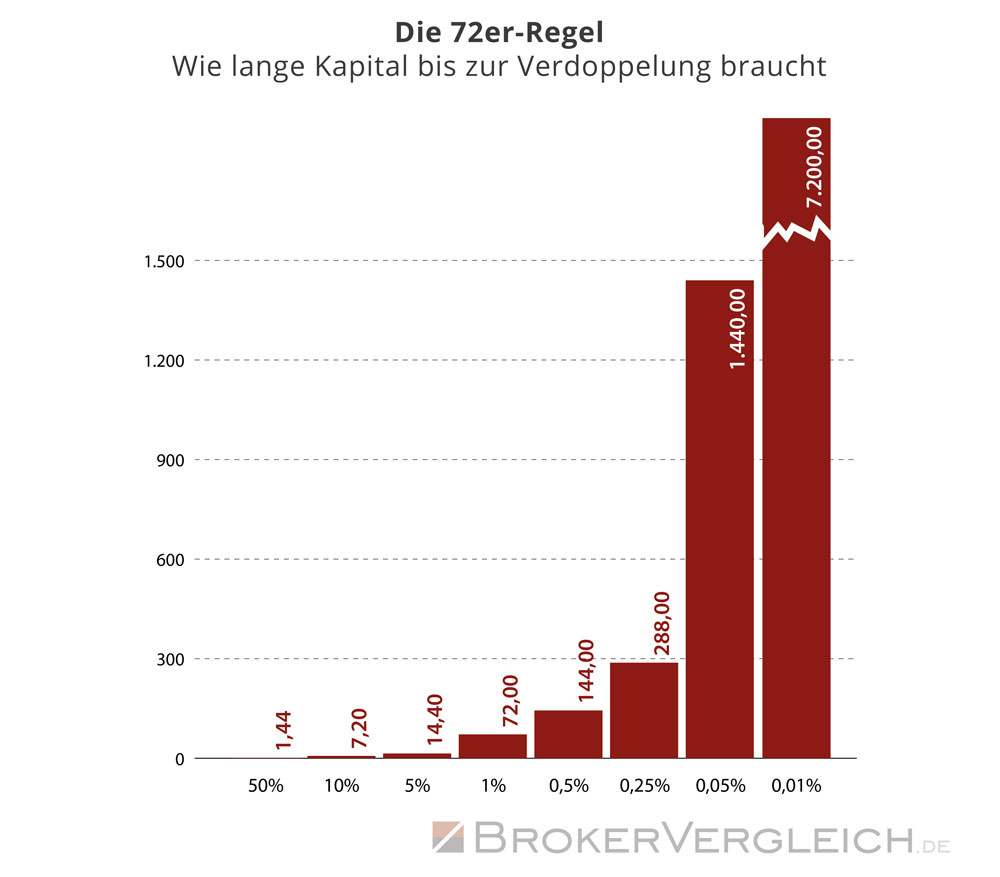

Die 72er-Regel

Wie lange Kapital bis zur Verdopplung braucht

Eine simple Faustformel, die 72er-Regel, bietet Anlegern die Möglichkeit, im Kopf zu ermitteln, wie lange ihr Kapital braucht, um sich zu verdoppeln. Im Umkehrschluss man natürlich auch berechnen, welcher Zinssatz für eine Verdoppelung innerhalb eines bestimmten Zeitraums notwendig ist.

Inhaltsverzeichnis

Formel zur Herleitung der 72er-Regel

Teilt man die Zahl 72 durch den Zinssatz einer Geldanlage, erhält man die Dauer, die es für eine Verdoppelung benötigt. Als Formel gilt i = Zinssatz und t = Zeit. Daraus leitet sich ab t = (72 / i).

Bei einer Verzinsung von vier Prozent pro Jahr benötigt ein Anleger folglich 18 Jahre, um eine Verdoppelung zu erzielen.

Wer einen Geldbetrag für einen festen Zeitraum anlegen möchte, kann mithilfe der 72er-Regel auch ermitteln, welchen Zinssatz er für eine Verdoppelung benötigt: i = (72/t). Bei einer Anlagedauer von 10 Jahren ist ein Zins von 7,2 Prozent pro Jahr für die Verdoppelung des Kapitals notwendig.

Diese Formel lässt sich natürlich nicht nur auf Zinsen anwenden, sondern auf jede Form von exponentieller Berechnung. Beträgt das Bevölkerungswachstum 4 Prozent pro Jahr, verdoppelt sich die Weltbevölkerung ebenfalls rund alle 18 Jahre.

Tabelle und Infografik für ausgewählte Renditen

| Rendite p.a. | Dauer bis zur Verdopplung des Kapitals in Jahren nach 72er-Regel |

|---|---|

| 0,01% | 7.200,00 |

| 0,05% | 1.440,00 |

| 0,10% | 720,00 |

| 0,25% | 288,00 |

| 0,50% | 144,00 |

| 0,75% | 96,00 |

| 1% | 72,00 |

| 2% | 36,00 |

| 3% | 24,00 |

| 4% | 18,00 |

| 5% | 14,40 |

| 6% | 12,00 |

| 7% | 10,29 |

| 8% | 9,00 |

| 9% | 8,00 |

| 10% | 7,20 |

| 12% | 6,00 |

| 14% | 5,14 |

| 16% | 4,50 |

| 18% | 4,00 |

| 20% | 3,60 |

| 25% | 2,88 |

| 30% | 2,40 |

| 35% | 2,06 |

| 40% | 1,80 |

| 50% | 1,44 |

Die Herleitung der Formel

So einfach die Anwendung der Formel ist, so mathematisch abstrakt ist die Herleitung. Die Ermittlung des Zinseszinses basiert auf der Formel Kt = K0(1+(p/100) hoch t, wobei Kt für das Endkapital steht, K0 für dass Anfangskapital, p für den Zinssatz und t für die Dauer. Dieses ist der erste Schritt zur Herleitung.

Im zweiten Schritt kommt eine Logarithmus-Funktion zur Anwendung. Zunächst wird Kt der Größe 2K0 gleichgesetzt: 2K0=K0(1+(p/100)hoch t. Nun folgt die Anwendung des Logarithmus auf beiden Seiten und die Auflösung nach t: t= ((ln(2) / (ln ((1+p)/100)). Daraus ergibt sich als Auflösung t ungefähr 0,6931 / (p/100) = 69,31/p.

Die Größe 69,31 ist ja fast 70 und 70 ist beinahe 72. Da es sich um eine Faustformel handelt, ist es absolut zulässig, sich für einen Näherungswert zu entscheiden, wenn dieser im Fall der Zahl 72 eine große Anzahl von kleinen Teilern aufweist, die Zwei, die Drei, die Vier, die Sechs, die Acht und die Neun.

Die Mehrzahl der Anleger wird sich nicht für Logarithmen oder Kt interessieren. Für sie ist es völlig ausreichend zu wissen, dass sie 72 einfach durch den Zinssatz teilen müssen, um zu wissen, wie lange es dauert, das Kapital zu verdoppeln. Diese Formel lässt sich auch wunderbar einsetzen, um zu ermitteln, um wieviel das Kapital nach einem bestimmten Zeitraum angewachsen ist. Bei 72/7,2% Zinsen führt zu einer Verdoppelung nach zehn Jahren, nach fünf Jahren beträgt der Zuwachs 50 Prozent.

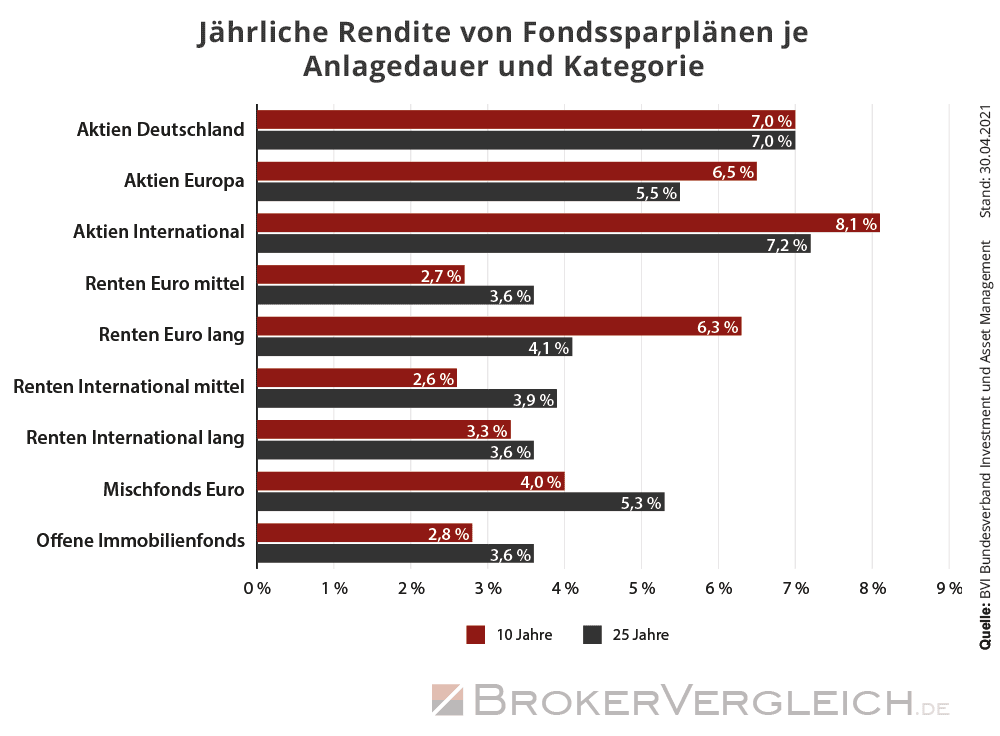

Welche Rendite ist realistisch?

Der BVI Bundesverband Investment und Asset Management e.V. veröffentlicht monatlich eine Wertentwicklungsstatistik für Fondssparpläne. Ihr zufolge sind bei einem Investment in Aktien über Fonds oder ETFs mit internationaler Ausrichtung auf 25-Jahres-Sicht Renditen von 7,2 Prozent pro Jahr möglich gewesen.

Bei einem diversifizierten Depot aus Aktien, Gold und Anleihen kann langfristig mit 5,0 Prozent Rendite pro Jahr gerechnet werden. Unser nachfolgender Portfoliovorschlag zeigt, wie wir darauf kommen:

Performance

Diese Performance bzw. Rendite hätte unser Musterportfolio durchschnittlich pro Jahr*:

| WKN/ISIN | Name des ETF | Gewichtung | Durchschnittliche Rendite p.a. 1975 bis 2014 | Rendite gewichtet p.a. |

|---|---|---|---|---|

| IE00B44Z5B48 | SPDR MSCI ACWI | 40% | 7,40% | 2,96% |

| IE00BNH72088 | SPDR Refinitiv Global Convertible Bond | 20% | 4,88% | 0,98% |

| IE00BSKRJZ44 | iShares USD Treasury Bond 20+yr | 20% | 4,30% | 0,86% |

| DE000EWG2LD7 | Euwax Gold II | 10% | 1,20% | 0,12% |

| LU0249326488 | Market Access Rogers International Commodity Index | 10% | 1,30% | 0,13% |

| Gesamt | 100% | 5,05% | ||

| Erstellt am: 17.11.2020 | ||||

* Quelle: Gerd Kommer: „Souverän Investieren mit Indexfonds & ETFs", 5., vollst. akt. Aufl., Campus, Frankfurt/New York 2018, S. 213