SPACs – Mantelgesellschaften für Blankoscheck-Geschäfte

SPAC erinnert ein wenig an Space und damit die unendlichen Weiten des Alls. Und tatsächlich: Auch Special Purpose Acquisition Companies (SPACs) ähneln dem Griff nach den Sternen. Oder im Börsenjargon: Sie suchen das nächste Einhorn. Dazu füllen die ausschließlich zur Akquise gegründeten, börsennotierten Mantelgesellschaften eine leere Hülle mit Kapital, um sie im nächsten Schritt einem passenden Unternehmen überzustülpen. Die Hoffnung, dabei einen „Treffer“ zu landen, heizte lange Zeit die Kapitalmärkte an. Allerdings hat der Hype inzwischen stark abgenommen. Hier eine Übersicht zum Thema SPACs.

Inhaltsverzeichnis

- Was sind SPACs? Eine kurze Erklärung

- SPACs: Wie läuft so etwas ab?

- Vorteile und Nachteile von SPACs

- Wo kann man SPACs handeln, eröffnen und welche Voraussetzungen gibt es?

- Wer kann SPACs gründen?

- Vergleich: Zahlen von SPACs und normalen Börsengängen

- Das Ende des Booms

- Hier ein paar Beispiele für SPACs

- Wann sind SPACs erfolgreich?

- In welche SPACs kann man gerade investieren?

- Betrachtung außerhalb des US-Marktes

- Empfehlenswert!?

- Fazit

Was sind SPACs? Eine kurze Erklärung

SPAC steht für Special Purpose Acquisition Company, eine für einen speziellen Zweck gegründete Akquisitions-Gesellschaft. Der Sponsor, der das Unternehmen aus der Taufe hebt, kann eine Bank oder ein Finanzinvestor sein. Das nötige Kapital wird dann über einen Börsengang eingenommen. Die Emission erfolgt in Einheiten, bestehend aus Aktie und Optionsschein, für einen Preis von zehn US-Dollar – in seltenen Fällen sind es 20 US-Dollar. Daran orientieren sich auch deutsche SPACs, die für zehn Euro an den Start gehen.

Welchem Zweck das Geld später dienen soll, wird nur in einem groben Rahmen festgelegt. Das können Erneuerbare Energien sein oder Biotechnologie. Sobald ausreichend Kapital vorhanden ist – was in den meisten Fällen kein Problem darstellt – gehen die Macher auf die Suche nach einem Unternehmen, das Sie übernehmen bzw. in das sie investieren können. Die Mantelgesellschaft profitiert von diesem Vorgehen, ebenso die Firma, der man die Kapitalspritze verpasst. Sie kommt ohne Umwege an die Börse. Läuft es gut und erfüllt das Unternehmen die Erwartungen, erzielen Investoren oft eine Rendite von mehreren hundert Prozent. Auf der anderen Seite droht schlimmstenfalls ein (Total-)Verlust.

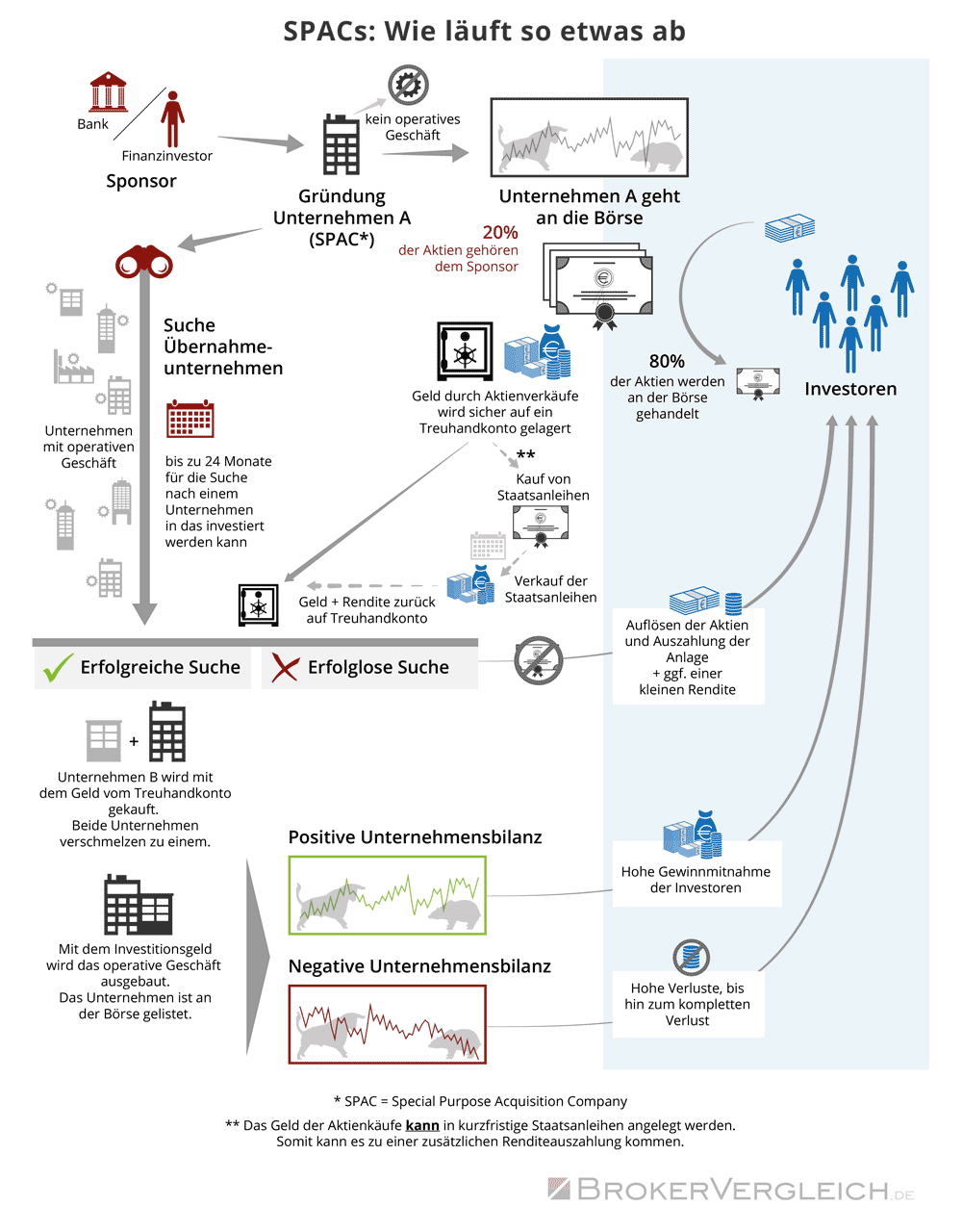

SPACs: Wie läuft so etwas ab?

Der Ablauf bei Special Purpose Acquisition Companies folgt einem simplen Schema. Es braucht zunächst einmal eine Firma. Ein operatives Geschäft ist nicht nötig. Bestenfalls kann jene mit einem guten Namen aufwarten und einer Idee, die Anleger überzeugt. Das ist dann schon fast die halbe Miete.

Schritt zwei ist der Börsengang, der für SPACs deutlich vereinfacht wurde, auch in Deutschland. Der Verkauf der Anteile verleiht der späteren „Kriegskasse“ die nötige Schwere. Die erste SPAC aus Deutschland seit über zehn Jahren gab 2021 27,5 Millionen Einheiten aus und sammelt damit 275 Millionen Euro ein. [1], [2].

Das Kapital der Anleger wird auf einem Treuhandkonto verwahrt und üblicherweise in risikoarme Staatsanleihen investiert. Für Anleger hat das den Vorteil, dass sie zweigleisig fahren. Sie erzielen eine Basisrendite durch die Anleihen und haben die Aktien-Option.

Wann und ob der zweite Rendite-Strang greift, hängt davon ab, wie die Geschäfte und die Brautschau laufen. Konkret: Im Anschluss an den Börsengang haben die Mantelgesellschaften je nach Vertragskonstrukt zwölf oder 24 Monate Zeit, einen geeigneten Kandidaten für die Übernahme zu finden.

Wie schnell SPACs fündig werden, richtet sich nach vielen Faktoren. An erster Stelle dürfte dabei der Zielkorridor stehen, in dem man seine Fühler ausstreckt. Bisweilen ist auch so, dass man nicht suchen muss, sondern von geeigneten Firmen gefunden wird. Schließlich bringt die Übernahme durch eine Akquisitionsgesellschaft frisches Kapital und die Börsennotierung.

Anleger müssen sich derweil gedulden. Wird nach zwei Jahren keine Firma übernommen, geht das Kapital zurück an die Investoren. Hat man indes Erfolg gehabt, sind satte Gewinne möglich. Hier verhält es sich dann wie bei jeder anderen Aktie: Sie kann steil nach oben gehen oder in den Keller fallen. Klarer Gewinner ist der Sponsor, da 20 Prozent der Aktien (steuerfrei) in seinem Depot landen.

Vorteile und Nachteile von SPACs

Betrachtet man das Konstrukt der SPACs, bietet es viele Chancen – aber auch Risiken.

Die Vorteile:

- Schon ab 10,00 US-Dollar bzw. 10,00 Euro ist man mit an Bord.

- Anleger haben die Chance, über die Mantelgesellschaft in aufstrebende Unternehmen zu investieren und von Anfang an zu den Teilhabern zu gehören.

- Beispiele aus der Vergangenheit zeigen teils exorbitante Renditen.

Die Nachteile:

- Man kauft eine Wundertüte und kennt nur den groben Zweck.

- Da Sponsoren 20 Prozent der Aktien der neuen Gesellschaft erhalten, werden kurz vor knapp manchmal auch Unternehmen übernommen, die nur mäßige Erfolge versprechen.

- Übernahmekandidaten präsentieren sich besser, als sie eigentlich sind. Derlei Manipulationen sind bereits vorgekommen und haben SPACs das Genick gebrochen.

Wo kann man SPACs handeln, eröffnen und welche Voraussetzungen gibt es?

Die meisten SPACs, die am Markt sind, werden über die New Yorker Börse gehandelt. Das hängt damit zusammen, dass die Mehrheit der Mantelgesellschaften in den USA gegründet und im US-Bundesstaat Delaware registriert werden. Die Börsengänge haben ein Volumen von 50 Millionen bis hin zu zwei Milliarden US-Dollar. Einen festen Rahmen gibt es diesbezüglich nicht.

Um in SPACs zu investieren, führt zurzeit also kaum ein Weg daran vorbei, sich an der Börse in New York umzusehen. Somit benötigt man einen Broker, der den Handel an US-Börsenplätzen anbietet. Nachfolgend finden Sie eine Auswahl:

| Aktuelle Anbieter mit US-Handel | ||||

|---|---|---|---|---|

| Anbieter | Gebühren | Lagerstellen Umbuchung: | zum Anbieter | |

| Stand: 7/2023 | ||||

| – US-Handel ab EUR 5,90 pro Order (zzgl. Börsengebühr) bis zu einem Ordergegenwert in Höhe von 40.000,00 EUR – Außerbörslicher Handel zum Festpreis von 5,90 Euro pro Order (Direkthandel) |

5,90 EUR | Weiter » | ||

| – Kostenlose Depot-Führung – Orderkosten USA: 9,00€ + 0,06%, mind. 25 USD |

nicht bekannt | Weiter » | ||

| – Ordergebühren USA: Bis 2.000 Aktien: 0,01 USD pro Aktie, ab 2.001 Aktien: 0,005 USD pro Aktie; mind. 5 USD & max. 1,25% – Verfügbare Auslandsbörsen: mehr als 100 Börsen |

nicht bekannt | Weiter » | ||

| – bis 10.000,00 EUR Ordervolumen 20,00 EUR – ab 10.000,01 EUR Ordervolumen 35,00 EUR |

30 EUR | Weiter » | ||

Auch in Europa (Euronext Amsterdam und Paris) und seit Februar 2021 an der Deutschen Börse sind SPACs gelistet, allerdings nur in kleiner Auswahl (siehe weiter unten).

In Deutschland wurden die Voraussetzungen für den Börsengang eines SPAC schon vor Jahren angepasst. Normalerweise muss eine Firma mindestens drei Jahre lang bestehen und entsprechenden Jahresabschlüsse vorweisen, um überhaupt an der Frankfurter Wertpapierbörse zugelassen zu werden. Bei SPACs entfällt diese Hürde. Das macht Special Purpose Acquisition Companies besonders für gerade gegründete Firmen äußerst interessant.

Finden Sie die besten Online-Broker in unserem Depot-Vergleich

Wer kann SPACs gründen?

Hinter den SPACs stehen oft erfahrene Akteure. Sie haben die nötigen Kenntnisse am Kapitalmarkt und das Branchenwissen in dem Bereich, in dem man später aktiv werden will. Auch Banken, Finanzinvestoren oder Hedgefonds springen auf den Zug auf und gründen eigene SPACs. Was klar sein sollte: Wenn bekannte Milliardäre oder Firmengründer mit von der Partie sind, steigt das (öffentliche) Interesse.

Name und Ruf sind zwei entscheidende Kriterien. Wer bislang nur verbrannte Erde hinterlassen hat, wird auch mit einem SPAC Probleme haben, Investoren zu überzeugen. Gilt man indes als Experte, Genie oder genießt anderweitig das Vertrauen der Anleger, befindet man sich bereits auf dem besten Weg, das angepeilte Ziel zu erreichen.

Vergleich: Zahlen von SPACs und normalen Börsengängen

Da SPACs auf dem europäischen und deutschen Markt die Ausnahme bilden, vergleichen wir die Zahlen normaler Börsengänge mit denen von SPACs in den USA. Sie unterstreichen, welchen Boom die leeren Unternehmenshüllen zwischenzeitlich erlebt haben.

Nach den Krisenjahren 2008/2009 ging es für SPACs langsam bergauf. Die lockere Geldpolitik und damit fehlende Anreize durch verzinsliche Anlagemöglichkeiten habe den Fokus auf börsengehandelte Produkte gelenkt. Die Hoffnung, Geld gewinnbringend zu investieren, namhafte Sponsoren und erfolgreiche Deals haben 2020 dann den SPAC-Boom ausgelöst.

Im Jahr 2020 ging in den USA bereits mehr als die Hälfte der Börsengänge auf reine Mantelgesellschaften zurück. Auch das Anlagevolumen von 83 Milliarden US-Dollar spricht für sich. 2021 wurden diese Zahlen dann übertroffen. Und aktuell? Hat sich der Boom fast erledigt.

Das Ende des Booms

Warum ist diese Variante, die eigentlich so verlockend für alle Beteiligten klingt, nicht mehr en vogue und die Blase geplatzt? Sicherlich gab es einige erfolgreiche SPACs, die nach ihrem Börsengang enorme Kursgewinne erzielten. Aber es gab noch deutlich mehr, die nach einiger Zeit einfach nur abgewickelt wurden. Die US-Webseite spacanalytics.com listet in den Top Performing SPACS lediglich 26 SPACs mit Renditen von >50 Prozent auf. Die Anzahl liquidierter SPACs liegt hingegen bei 365.

Ein Grund für das Ende des Hypes: Für die Vielzahl an Mantelfirmen an der Börse gibt es gar nicht ausreichend passende Unternehmen. Für die De-SPAC-Phase, in welcher ein Unternehmen erworben wird (und damit auf dem Börsenparkett landet), braucht es den richtigen Kandidaten – und zwar unter Zeitdruck. Maximal 24 Monate darf es dauern, ein Übernahmeziel zu finden. Ansonsten muss der Initiator den SPAC wieder auflösen.

Was hinzu kommt: Nicht immer muss den SPAC-Investoren das Übernahmeziel gefallen, was zu hohen Mittelabflüssen führen kann. Auch werden die bisherigen Anteilseigner an den Zielunternehmen mitunter damit konfrontiert, dass ihre Anteile sich wertmäßig deutlich negativ verändern, da SPAC Investoren Vorzugsrechte zu niedrigen Fixpreisen erhalten.

Auch ein Problem bei Zielunternehmen sind völlig unrealistische Bewertungen, überzogene Erwartungen sowie hochspekulative Konzepte ohne funktionierende Geschäftsmodelle. Bekannte Beispiele sind Entwickler von Flugtaxis, die sich weder schnell genug entwickelten noch in naher Zukunft profitabel wären.

Last, but not least, hat der Markt eine 180-Grad-Wende vollzogen und die Zinsen wieder steigen. Kurzum: Anleger setzten auf weitaus weniger riskante Anlagen mit ebenfalls soliden Renditechancen. Fazit: Die Gemengelage sorgt dafür, dass SPACs nahezu raus aus dem Fokus der Anleger geraten sind.

Hier ein paar Beispiele für SPACs

- Lucid: Der Elektroautobauer sammelte bei seinem Börsengang Mitte 2021 rund 4,4 Milliarden US-Dollar ein

- VT5 Acquisition Company AG: Im Dezember 2021 das erste SPAC-Unternehmen, das an der Schweizer Börse Sixt den Börsengang wagt.

- Iridium: Das Unternehmen bietet mit 66 Satelliten Kommunikation rund um den Globus.

- Immunovant: Im Biopharma-Bereich angesiedelt und einer der Top-SPAC-Performer aus 2020.

Finden Sie die besten Online-Broker in unserem Depot-Vergleich

Wer hat in SPACs investiert?

Ein Who-is-who der SPAC-Sphäre gibt es nicht. Doch die Liste derer, die sich in Special Purpose Acquisition Companies engagierten oder sie gründeten, umfasst auch einige durchaus bekannte Akteure. In Deutschland machte der Startup-Geldgeber Klaus Hommels (Lakestar) den Anfang, der aber inzwischen eher mit viel Kritik an der Performance seiner Fonds und umstrittenen Deals von sich reden macht. Ebenfalls aktiv war der Chef von Rocket Internet, Oliver Samwer. Hier vermeldeten die Medien mittlerweile den Rückzug aus der Start-up-Finanzierung und berichten, dass er lieber Ski in Alaska fährt. [5] Auch beim Biotech-Investor Christian Angermayer hat sich das Abenteuer SPAC erledigt. Jener zog im März 2023 den Stecker. Im gleichen Monat war auch das Engagement von Hello Fresh-Mitgründer Dominik Richter beendet.

Auf internationalem Parkett mischten unter anderem der Milliardär Richard Branson, der Basketballspieler Shaquille O’Neal, der ehemalige Google-CEO Eric Schmidt sowie der ehemalige CS-CEO Tidjane Thiam mit. Mit mehr oder weniger Erfolg. Wie wackelig das Geschäft ist, zeigt u. a. der Umstand, dass Hedgefonds-Legende Bill Ackman seinen SPAC schon 2022 wieder einstampfte – aus Mangel an einem passenden Übernahmekandidaten. Immerhin zahlte er knapp vier Milliarden US-Dollar zurück. Beim Wasserstoff-Truck-Pionier Nikola rauschte der Kurs nach anfänglichen Erfolgen zwischenzeitlich in den Keller. CEO Trevor Milton landete vor Gericht und wurde des Betrugs für schuldig befunden.

Wann sind SPACs erfolgreich?

Der Erfolg einer Special purpose acquisition company bemisst sich zunächst einmal daran, ob in ein Unternehmen investiert und die Firma somit an die Börse gebracht werden konnte. Ist dies der Fall, hatte die Mantelgesellschaft Erfolg. Dabei darf jedoch nicht übersehen werden: Ob es sich bei der Übernahme um einen Wunschkandidaten handelt oder einen Notnagel, ist für Anleger kaum ersichtlich.

| Sind alle SPACs am Ende auch erfolgreich: | |||||

|---|---|---|---|---|---|

| Börsengang angemeldet | auf der Suche | Angekündigter Kauf | abgeschlossene Deals | liquidierte SPACs | |

|

2009 |

1 | ||||

| 2010 | 3 | 4 | |||

| 2011 | 12 | 3 | |||

| 2012 | 6 | 3 | |||

| 2013 | 8 | 2 | |||

| 2014 | 8 | 4 | |||

| 2015 | 17 | 3 | |||

| 2016 | 11 | 2 | |||

| 2017 | 31 | 3 | |||

| 2018 | 44 | 2 | |||

| 2019 | 56 | 3 | |||

| 2020 | 7 | 13 | 172 | 56 | |

| 2021 | 16 | 142 | 117 | 56 | 3 |

| 2022 | 20 | 45 | 33 | 2 | 6 |

| 2023 | 9 | 18 | 1 | ||

| Quelle: SPACInsinder: SPAC Statstics, Stand: 7/2023 | |||||

Generell gilt: Dass ein Börsengang abgeschlossen wird, heißt nicht automatisch, dass daraus auch ein finanzieller Erfolg wird. Längst nicht alle Start-ups oder anderen Unternehmen, die übernommen wurden, sind das Geld auch wert. Noch ein Beispiel:

2019 kaufte die Modern Media Acquisition Group den griechischen Musikstreamingdienst Akazoo. In den Papieren standen 5,5 Millionen Abonnentinnen und Abonnenten. Man sprach von sich als „Spotify der Schwellenländer“ und erhielt 200 Millionen US-Dollar. Dem Short-seller Gabriel Grego fiel der Deal während seiner Suche nach überbewerten Firmen auf. Er grub etwas tiefer und fand heraus, dass die (Abonnenten-)Zahlen von Akazoo nicht stimmten. Es erwies sich als Betrug, dem viele SPAC-Anleger zum Opfer fielen.

In welche SPACs kann man gerade investieren?

Je nach Anzahl an SPACs bietet sich Anlegern die Möglichkeit, eigenes Geld zu investieren. Derzeit ist das Angebot eher übersichtlich. Zur Information: Die hier genannten Special Purpose Acquisition Companies stellen keine Anlageempfehlung dar.

Auf yahoo!Finance [3]. werden die aktivsten SPACs gelistet. Die Basis bildet das tägliche Handelsvolumen. Unter den Top-Performern befinden sich (Stand: 7/2023):

- Digital World Acquisition Corp.

- Colombier Acquisition Corp.

- Coliseum Acquisition Corp.

- Freedom Acquisition I Corp.

- Concord Acquisition Corp II

Hier einige Mantel-Gesellschaften, die als „suchend“ gelistet werden, also auf „Brautschau“ sind (Stand: 7/2023) [4]:

- Atlantic Coastal Acquisition Corporation (Mobilität) – US0484531043

- AfterNext HealtTech Acquisition Corp. (Gesundheitswesen) – KYG011091009

- Aequi Acquisition Corp. (Consumer) – G US00775W1027

- Battery Future Acquisition Corp. (Energie) – KYG0888J1085

- Blue Whale Acquisition Corp. I (Media) – KYG1330M1033

Betrachtung außerhalb des US-Marktes

Die Liste der SPACs, in die Anleger investieren können, zeigt vor allem US-amerikanische Firmen. Das liegt schlicht daran, dass Special Purpose Acquisition Companies hauptsächlich in den USA gegründet werden. Weitere Märkte sind China und Israel. Doch auch in Europa und Deutschland sind sie, wenn auch seltener, zu finden.

2020 waren es zwei SPACs, die an die Euronext gingen. Im Februar die Dutch Star Companies Two (Amsterdam) und im Dezember 2MX Organic (Paris). 2021 kam es zu 22 SPACs an der Börse Euronext. Betrachten wir allerdings, was daraus wurde, dürfte Ernüchterung eintreten. Stellen wir bei der Euronext die Filter auf SPAC – Business combination, so stehen 2022 nur sechs davon. 2021 gar keine und 2023 einer, nämlich die Global InterConnection Group Limited (formerly Disruptive Capital Acquisition Company Limited).

Empfehlenswert!?

Von dem enormen Interesse an SPACs ist wenig geblieben, außer die Erkenntnis, dass viele Anleger sich „nasse Füße“ geholt haben.

Wer trotzdem darüber nachdenkt: Da jede Anlage Risiken birgt, sind es andere Faktoren, auf die der Anleger schauen muss. Zum einen die Frage: Wer steht hinter der Hülle? Bekannte Namen allein garantieren keinen Erfolg. Zum anderen: Wohin soll die Reise gehen? Da oft nur eine grobe Richtung bekannt ist, wissen Anleger nicht, wo sie landen. Steht in den Papieren „Healthcare“ (Gesundheitswesen) kann es rein theoretisch um neue Impfstoffe gehen oder aber um Pflaster, die beim Abziehen keine Haare ausreißen. Kurzum: Empfehlenswert sind SPACs nur, wenn man bereit ist, ein höheres Risiko einzugehen.

Vor allem aber muss man sich damit arrangieren, dass kaum Zeit bleibt, Unternehmen zu prüfen, die übernommen werden sollen. Ist ein Kandidat gefunden, geht es meist sehr schnell. Dabei werden dann mitunter wichtige Aspekte übersehen. So geschehen bei Nikola, dem Tesla-Konkurrenten (siehe oben). Die Aktien gingen durch die Decke, bis klar wurde, dass man noch weit von dem entfernt ist, was in Werbevideos zu sehen war.

Fazit

Der SPACs-Trend ist vorerst vorbei. Die hohen Risiken und der veränderte Markt sorgen dafür, dass sich Anleger derzeit wieder anderen Optionen zuwenden.

Unter dem Strich handelt es sich zudem um ein hochriskantes Geschäft, das für Einsteiger und Hobby-Anleger nicht geeignet ist. Investiert wird in eine Wundertüte und der Anleger muss darauf vertrauen, dass die Damen und Herren hinter den SPACs ihrem Namen und teils auch Ruf gerecht werden. Insofern sind SPACs eher Spekulation denn Investition.

Finden Sie die besten Online-Broker in unserem Depot-Vergleich

Quellen und weiterführende Informationen

[1] Deutsche Börse: Lakestar SPAC I SE

[2] Handelsblatt.com: Lakestar nimmt mit erstem deutschen Mantel-Börsengang 275 Millionen Euro ein

[3] Finance.yahoo.com: Most Active SPACs

Eine Spac Erklärung der Harvard University

[5] Rocket Internet verabschiedet sich aus Start-up-Finanzierung