Silber kaufen: Münzen, Barren, ETPs

Bislang stand Silber als Edelmetall fast immer im Schatten von Gold. Doch seit einiger Zeit befindet sich Silber im Aufwind. Während der Goldpreis vielen Experten zufolge überbewertet sein könnte, ist beim Silber scheinbar genau das Gegenteil der Fall: Silber scheint (deutlich) unterbewertet zu sein. Das zeigt insbesondere die aktuell hohe Gold-Silber-Ratio, die in diesem Zusammenhang als Indikator herangezogen werden kann. Aber heißt das zwangsläufig, dass Silber ab sofort das neue Gold ist? So einfach pauschalisieren lässt sich diese komplexe Thematik wohl kaum. Fakt ist jedoch, dass Silber nicht zwangsläufig als Gold zweiter Klasse angesehen werden sollte. Doch auf welcher Art und Weise kann man überhaupt Silber kaufen und wo kann man sein physisch erworbenes Silber am besten lagern? Außerdem stellt sich die Frage, wie es um die steuerliche Behandlung von Silber bestellt ist und ob die Möglichkeit besteht, Silber anonym zu kaufen.

Bislang stand Silber als Edelmetall fast immer im Schatten von Gold. Doch seit einiger Zeit befindet sich Silber im Aufwind. Während der Goldpreis vielen Experten zufolge überbewertet sein könnte, ist beim Silber scheinbar genau das Gegenteil der Fall: Silber scheint (deutlich) unterbewertet zu sein. Das zeigt insbesondere die aktuell hohe Gold-Silber-Ratio, die in diesem Zusammenhang als Indikator herangezogen werden kann. Aber heißt das zwangsläufig, dass Silber ab sofort das neue Gold ist? So einfach pauschalisieren lässt sich diese komplexe Thematik wohl kaum. Fakt ist jedoch, dass Silber nicht zwangsläufig als Gold zweiter Klasse angesehen werden sollte. Doch auf welcher Art und Weise kann man überhaupt Silber kaufen und wo kann man sein physisch erworbenes Silber am besten lagern? Außerdem stellt sich die Frage, wie es um die steuerliche Behandlung von Silber bestellt ist und ob die Möglichkeit besteht, Silber anonym zu kaufen.

Inhaltsverzeichnis

- Wo kann man Silber kaufen?

- 1. Silberbarren und Münzen kaufen

- 2. Silber-ETFs und ETCs kaufen

- 3. Silberminen-Aktien kaufen

- Zollfreilager – so sparen Sie die Mehrwertsteuer auf Silber

- Gold-Silber-Ratio

- Silberpreis in Euro

- Silber wird unterschätzt

- Wie werden Erträge aus Silber steuerlich behandelt?

- Edelmetalle: Auch nicht frei von Risiko

- Fazit

Wo kann man Silber kaufen?

Mittlerweile gibt es die unterschiedlichsten Möglichkeiten, Silber zu kaufen. Zunächst muss man sich deshalb entscheiden, ob man eine Anlage im Bereich Silber in physischer, also körperlicher Form oder als börsengehandelte Wertpapiere in Form von Exchange Traded Commodities (ETCs) präferiert. Eine weitere Möglichkeit besteht darin, Silberminen-Aktien zu kaufen. Hier investiert man quasi direkt in die Minen, die das Silber abbauen. Im Folgenden werden die drei populärsten Wege, Silber zu kaufen, detaillierter erläutert:

Barren und Münzen kaufen – per Einmalanlage oder Sparplan

Für den physischen Kauf von Silber per Einmalanlage oder Sparplan empfehlen wir das Angebot der SOLIT Gruppe aus Wiesbaden. Uns überzeugt das Vorhandensein eines Treuhänders für das zum Erwerb der Edelmetalle eingezahlte Geld auf der einen sowie die Verwahrung der Barren und Münzen im Zollfreilager in der Schweiz auf der anderen Seite. So haben Anleger die Gewissheit, dass mit ihrem Geld auch wirklich Silber gekauft wird und dank Einzelverwahrung auch jederzeit Zugriff auf selbiges. Neben einem Einmalkauf ab 5.000 Euro kann man dieses Angebot sogar per Sparplan ab 25 Euro pro Monat nutzen. Über den nachfolgenden Link können Sie bei SOLIT Edelmetalldepot und/oder -sparplan eröffnen:

SOLIT-Edelmetalldepot - Jetzt informieren »

Alternativ: Silber als Wertpapier mit Gold-ETCs

Sie können in Silber auch mithilfe von Wertpapieren investieren. Das geht mit ETPs – also physisch besicherten Indexfonds, bei denen Sie sich jederzeit das gekaufte Silber ausliefern lassen können. Das Beste: Alles, was Sie brauchen, ist ein Wertpapierdepot.

Unsere Empfehlungen für Silber-ETCs »

Zollfreilager: so sparen Sie die Mehrwertsteuer auf Silber

In Zollfreilagern können Anleger ihre Silbermünzen und -barren einlagern lassen und die beim Kauf in Deutschland sonst fällige Mehrwertsteuer sparen. Wie das genau funktioniert, erklären wir hier:

1. Silberbarren und Münzen kaufen

Nicht nur Gold erfreut sich in unsicheren Zeiten, in denen Flüchtlinge, Ölpreis und Syrien-Konflikt die Politik beherrschen und Anleger in Unruhe versetzen, großer Beliebtheit. Dasselbe ist auch bei anderen Edelmetallen, insbesondere bei Silber, der Fall. Und wenn Anleger Krisenängste haben, greifen sie gern auf was Handfestes zurück. Sie entscheiden sich wieder häufiger dazu, ihre Edelmetalle in den Händen halten zu wollen. Und das ist beim Silberkauf in physischer Form auch problemlos möglich. Man kann seine Geldanlage in den Händen halten, was ein hohes Sicherheitsgefühl beim Anleger zur Folge hat.

Allerdings sei gleich an dieser Stelle ein erheblicher Nachteil in Zusammenhang mit dem physischen Silberkauf genannt: Beim Silberkauf von Barren, Unzen und Münzen wird seit einigen Jahren der volle Mehrwertsteuersatz von 19 Prozent fällig. Das ist bei Gold zum Beispiel nicht der Fall. Wer die Mehrwertsteuer umgehen will, muss sich für ETCs oder Silberminen-Aktien entscheiden.

Der Ablauf beim Kauf von Silber in körperlicher Form ist dabei denkbar einfach: Entweder man bestellt die gewünschte Stückelung bei der Hausbank oder man entscheidet sich für einen Edelmetallhändler online oder offline. Natürlich kann man im Falle einer Online-Bestellung von Silber wählen, wohin man das wertvolle Edelmetall geliefert bekommen möchte. Die Regel ist, dass ein Wertkurier das Silber liefert – auf Wunsch natürlich auch in ein Wertdepot oder ins Bankschließfach. Bei diesen Lösungen muss man allerdings auch bedenken, dass für die Lagerung des Silbers nicht unerhebliche Gebühren anfallen.

Wer sein physisches Silber zuhause lagern will, sollte zumindest einen geeigneten Tresor im Haus besitzen. Bei dieser Lösungsvariante profitiert man zwar vom Vorteil, dass man täglich nach Belieben Zugriff auf sein silbernes Edelmetall hat, dies jedoch auch zum Sicherheitsrisiko (Diebstahl/Raub) werden kann.

Kurz und knapp:

- Silber in physischer Form bietet in Krisenzeiten hohes Sicherheitsgefühl

- Auf Silberkauf in physischer Form fallen 19 Prozent Mehrwertsteuer an

- Mit Silber kann man (anders als mit Gold) im Fall der Fälle gut „tägliche“ Einkäufe bezahlen

- Silberkauf in körperlicher Form bei der Hausbank oder beim Edelmetallhändler (online/offline)

- Lagerung entweder im Sicherheitsdepot, Bankschließfach (= Gebühren) oder zuhause (= Risiko)

| Hier können Sie physisches Silber kaufen | ||||

|---|---|---|---|---|

| physischer Handel Silber | ja | ja | ja | |

| physischer Handel Gold | ja | ja | ja | |

| Externer Partner | ja, beim Weltmarktführer Brink’s oder OZL | ja, ophirum | nein | |

| Lagerung im Depot | nein | nein | nein | |

| Lagerung in Zollfreilager |

|

nein | nein | |

| physische Auslieferung | ja | ja | ja | |

| Produkte | Münzen, Barren | Münzen, Barren | Münzen, Barren | |

| zum Anbieter | Weiter » | Weiter » | Weiter » | |

2. Silber-ETFs und ETCs kaufen

Bei den Silber-ETCs handelt es sich kurz gesagt um börsengehandelte Wertpapiere. Man kann in diesem Zusammenhang auch von einer Inhaberschuldverschreibung sprechen, weil der Anleger dem Emittenten (meist der Bank) einen Kredit gewährt. Die Bank kauft dann im Regelfall physisches Silber ein und lagert dies entsprechend. Ebenfalls gängige Praxis ist, dass gar kein physisches Gold, sondern lediglich Ansprüche auf Lieferung erworben werden. Wichtig zu wissen ist, dass auf Erträge, die mit diesen Silber-ETCs erwirtschaftet werden, selbstverständlich die Abgeltungssteuer (25 Prozent plus Solidaritätszuschlag und Kirchensteuer) gezahlt werden muss. Solche Silber-ETCs empfehlen sich nur für ertragsorientierte Anleger, die das Gefühl, etwas Materielles in den Händen halten zu können, nicht brauchen. Natürlich birgt ein solches System mit Zertifikaten für alle Beteiligten immer ein gewisses Risiko, das nicht unterschätzt werden sollte.

Darüber hinaus findet hier eine Unterscheidung in die verschiedenen Arten von Silberzertifikaten statt. Die bekanntesten sind wohl Open-End-Zertifikate, Quanto-Zertifikate, Mini-Future-Zertifikate und Silber-Discount-Zertifikate. Die Zertifikate können übrigens nicht nur in der „Originalwährung“ von Silber, dem US-Dollar (USD), sondern – abgesichert gegen Währungsschwankungen – auch in Euro gekauft werden.

Kurz und knapp:

- Silber-ETCs sind börsengehandelte Wertpapiere bzw. Zertifikate

- Inhaberschuldverschreibung, bei der der Anleger der Bank eine Art Kredit einräumt

- Bank kauft für Anlegerkapital Silber und lagert es ein

- Andere Option: Bank kauft lediglich Ansprüche auf Lieferung (unsicher)

- Erträge aus Silber-ETCs unterliegen der Abgeltungssteuer

- Kauf von Silber-ETCs ist nicht nur in Dollar, sondern z.B. auch in Euro möglich

Neben der Einmalanlage können Silber-ETCs grundsätzlich auch per Sparplan gekauft werden. Zu den Vorteilen von Sparplänen zählt, dass regelmäßig mit kleinen Summen investiert werden kann. Allerdings bieten nicht alle Broker den Kauf von Silber-ETFs per Sparplan an. Hier ein Überblick:

| Broker | Xtrackers Physical Silver EUR Hedged ETC | Xtrackers Physical Silver ETC (EUR) | WisdomTree Physical Silver | Ridgex GPF Physical Silver ETC | iShares Physical Silver ETC |

|---|---|---|---|---|---|

| WKN | A1EK0J | A1E0HS | A0N62F | A3GNP0 | A1KWPR |

| Kosten pro Jahr | 0,75% | 0,40% | 0,49% | 0,20% | 0,20% |

zum Broker |

nein | nein | ja | ja | ja |

zum Broker |

nein | nein | ja | nein | ja |

zum Broker |

nein | nein | ja | nein | nein |

3. Silberminen-Aktien kaufen

Nicht selten hört man in aktueller Zeit von Experten den Rat, das Aktienportfolio zur Risikominimierung zu verringern, allerdings Gold- und Silberminen-Aktien weiterhin in gleicher Anzahl zu halten. Solche Silberminen gibt es vor allem in Kanada, in den USA und in Australien bzw. Großbritannien. In den Minen werden die Silbererze gefördert, hieraus wird das Silber (etwa 20 Prozent) gewonnen und anschließend verkauft. Da dieser Prozess sehr teuer ist und hohe anfängliche Investitionen erfordert, gibt es die Silberminen-Aktien. Hier kann der Anleger Kapital investieren, um das Fördern der Silbererze und den anschließenden Verkauf zu ermöglichen. Der Handel dieser Aktien erfordert am jeweiligen Börsenmarkt auf der ganzen Welt. Erwähnt werden sollte hier auf jeden Fall das erhöhte Risiko, das bei den Silberminen-Aktien in Kauf genommen werden muss. Zwar sind hier innerhalb kurzer Zeit sehr hohe Gewinne möglich, doch genauso schnell geht es auch mit Verlusten, wenn beim Fördern des Silbers unerwartete Probleme auftauchen oder nicht so viel Silber abgebaut werden kann, wie vorab kalkuliert.

Kurz und knapp:

- Silberminen-Aktien sind sehr risikobehaftet (schnelle Gewinne – schnelle Verluste)

- Aktien dieser Art finanzieren das teure Prozedere, um Silber abzubauen

- Silberminen gibt es vor allem in Kanada, USA, Australien und Großbritannien

- Handel erfolgt an der Börse

Surftipp: Silberminen-Aktien gibt es bei diesen Online-Brokern - Jetzt vergleichen »

Zollfreilager – so sparen Sie die Mehrwertsteuer auf Silber

Beim Kauf von Silbermünzen oder -barren werden in Deutschland – anders als bei Goldbarren – 19 Prozent Mehrwertsteuer fällig. Bei einem späteren Verkauf bekommen Anleger diese Mehrwertsteuer nicht erstattet, so dass der Silberpreis ab Kauf erst einmal um 19 Prozent steigen muss, damit Anleger beim Verkauf ihren Einstandspreis herausbekommen. Doch es gibt eine Möglichkeit, die Mehrwertsteuer zu umgehen – über ein Zollfreilager im Ausland (etwa in der Schweiz), in welchem die Münzen und Barren der Kunden eingelagert werden.

Was ist ein Zollfreilager?

Zollfreilager sind Orte, wo man Waren lagern kann, ohne Mehrwertsteuer zu zahlen. Zollfreilager gibt es schon lange. Sie wurden eingeführt, um den Handel zu vereinfachen. Wenn man Waren nach Deutschland einführt, muss man dafür Mehrwertsteuer zahlen. Wenn man die Ware in einem Zollfreilager lagert, muss man keine Mehrwertsteuer zahlen. Bis die Ware nach Deutschland kommt, kauft man sie damit steuerfrei.

Vollversicherte Lagerung getrennt vom Händler

Betrieben werden diese Lager unter anderem von Sicherheitsunternehmen (z.B. Brinks in Zürich (Schweiz) für Ophirum) oder Versicherungen (z.B. AXA in Zürich (Schweiz) für SOLIT). Damit ergibt sich noch ein weiterer Vorteil: die physische Lagerung der Münzen und Barren ist vom Kauf komplett getrennt. Der Edelmetallhändler selber hat keinen Zugriff auf die Waren und im Lager selbst sind diese vollversichert – anders als etwa die Lagerung zu Hause.

Zollfreilager der AXA in Zürich (Schweiz)

Für den physischen Kauf von Silber per Einmalanlage oder Sparplan empfehlen wir das Angebot der SOLIT Gruppe aus Wiesbaden. Uns überzeugt das Vorhandensein eines Treuhänders für das zum Erwerb der Edelmetalle eingezahlte Geld auf der einen sowie die Verwahrung der Barren und Münzen im Zollfreilager der AXA in der Schweiz (Zürich) auf der anderen Seite. So haben Anleger die Gewissheit, dass mit ihrem Geld auch wirklich Silber gekauft wird und dank Einzelverwahrung auch jederzeit Zugriff auf selbiges. Neben einem Einmalkauf ab 5.000 Euro kann man dieses Angebot sogar per Sparplan ab 25 Euro pro Monat nutzen. Über den nachfolgenden Link können Sie bei SOLIT Edelmetalldepot und/oder -sparplan eröffnen:

Gold-Silber-Ratio

Erster, zweiter, dritter Platz: Gold, Silber, Bronze. Dieses Ranking aus dem Sportbereich ist allgegenwärtig. Auch viele vor allem unerfahrene Anleger leiten davon zwangsläufig die Aussage ab, dass Gold grundsätzlich besser ist, als Silber. Doch so pauschal kann man das sicher nicht sagen. Und es ist nun mal kein Geheimnis, dass der Goldpreis gerade in jüngster Vergangenheit einen Hype erfahren hat, der dazu geführt hat, dass der Goldpreis mittlerweile wohl überbewertet sein dürfte. Ganz anders beim Silber: Eben weil viele Anleger das Edelmetall lange Zeit belächelt haben, ist der Preis für Silber wohl noch deutlich unterbewertet. Das zeigt insbesondere die Gold-Silber-Ratio, also das Verhältnis zwischen dem Gold- und Silberpreis. Anleger sollten deshalb dem unterschätzen Edelmetall Silber jetzt noch eine Chance geben. Ansonsten könnte das Preisniveau auch hier zu Lasten der Attraktivität als Geldanlage deutlich ansteigen.

Silberpreis in Euro

Wie teuer Silber derzeit ist bzw. in der Vergangenheit war, können interessierte Leser unserem nachfolgenden Chart entnehmen:

Silber wird unterschätzt

Im globalen Gold-Hype haben andere Edelmetalle (insbesondere Silber) meist weniger Aufmerksamkeit erfahren. Und das völlig ohne Berechtigung. Ein Beweis dafür ist der Preis für Silber, der sich zwischen den Jahren 2008 und 2011 vervierfacht (!) hat. Zwar ist die Nachfrage für Silber im Jahr 2015 um 2,5 Prozent zurückgegangen, doch waren hierfür vor allem externe Faktoren wie die nachlassende Nachfrage aus der Schmuck- und Elektronik-Industrie der Grund. Seit Mitte 2020 ist wieder ein deutlicher Anstieg der Nachfrage zu erkennen. Ursache dafür ist sicher die Nachfrage nach sicheren Anlagerohstoffen im Zuge der Covid-19-Pandemie. Auch aus der Schmuck- und Elektronik-Industrie ist wieder mit mehr Aufträgen zu rechnen. Gleichzeitig sinkt die Zahl der abgebauten Silbererze aus den Silberminen. Laut der Research-Gesellschaft GFMS soll die Silberbranche im Jahr 2015 schon das dritte Jahr in Folge ein Angebots-Defizit aufgewiesen haben. Dieses wird von Fachleuten auf etwa 43 Millionen Unzen beziffert.

Nachfrageüberhang bei Silber

Im World Silver Survey des Silverinstitute.org wird jährlich Angebot und Nachfrage nach Silber verglichen. Seit Jahren herrscht hier ein auf und ab. Die letzten Jahre war auf dem Silbermarkt ein Angebotsüberhang, das verfügbare Angebot überstieg also die tatsächliche Nachfrage. Wie groß dieser Überhang ist, zeigt unsere Statistik:

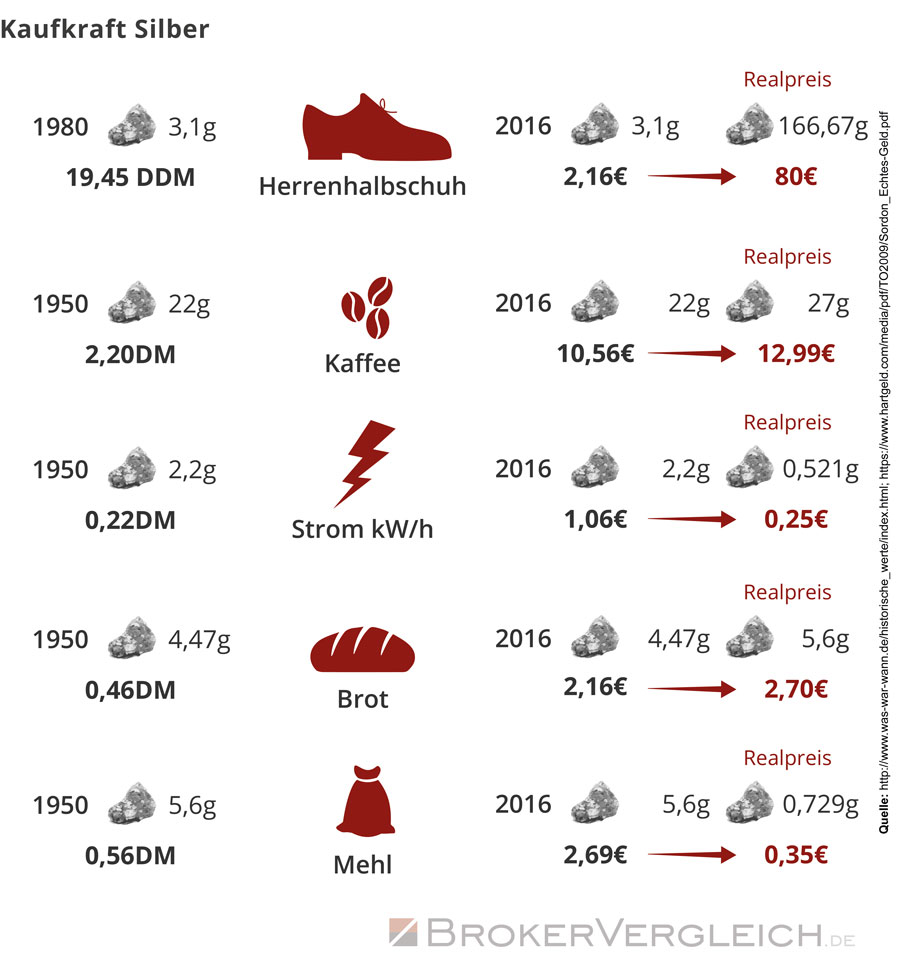

Wie sich die Kaufkraft von Silber über Jahrzehnte entwickelt hat. Was Sie heute für das Silber von früher kaufen könnten.

Wie werden Erträge aus Silber steuerlich behandelt?

Inwiefern die Gewinne, die man aus dem Handel mit Silber erwirtschaftet hat, steuerlich zu behandeln sind, ist in erster Linie davon abhängig, ob es sich um physisches Silber oder um Aktien bzw. ETCs handelt. Grundsätzlich kann man sagen, dass bei Silber-ETCs immer die Abgeltungssteuer von 25 Prozent (zzgl. 5,5 Prozent Solidaritätszuschlag und je nach Einzelfall 8 oder 9 Prozent Kirchensteuer) anfällt. Dieselbe Regelung gilt prinzipiell auch für Silberminen-Aktien.

Etwas anders sieht es dagegen aus, wenn man sich für Silber in physischer Form entscheidet. Zwar wird hier leider mittlerweile sogar auf Münzen der volle Mehrwertsteuersatz von 19 Prozent beim Kauf fällig, doch entfällt eine Besteuerung (genau wie bei Gold), wenn man das Silber in körperlicher Form länger als ein Jahr (= Spekulationsfrist) hält.

Edelmetalle: Auch nicht frei von Risiko

Gerade in jetziger Zeit, wo sich viele Anleger meist mangels Alternativen in Scharen auf Edelmetalle stürzen und nicht nur Gold, sondern mittlerweile auch Silber einen regelrechten Hype erfahren, ist es wichtig, auch die Schattenseiten zu beleuchten. Zur Wahrheit gehört zwar, dass Edelmetalle sich gerade in Krisenzeiten optimal als Geldanlage eignen, um was „Greifbares“ in den Händen zu halten. Der andere Teil der Wahrheit ist aber, dass auch Gold und Silber nicht frei von Preisschwankungen sind. Im Gegenteil: Gerade bei diesen Edelmetallen variieren die Kurse innerhalb kurzer Zeit zum Teil drastisch. Wer hier von einem Tag auf den nächsten gezwungen ist, zu verkaufen, macht unter Umständen bemerkenswerte Verluste.

Lese-Tipp: Gold kaufen – So investieren Sie in den Klassiker der Edelmetalle »

Ebenfalls nicht zu vernachlässigen ist die Tatsache, dass bei Edelmetallen eine Rendite ausschließlich über den Preis erreicht wird. Schließlich gibt es beim Silber keine Zinsen oder eine jährliche Dividende. Der einzige Gewinn liegt im Handel zwischen Kauf und Verkauf. Hinzu kommt das allgegenwärtige Risiko des Verlustes (zumindest beim Silberkauf in physischer Form). Schließlich muss man für eine geeignete Verwahrmöglichkeit nach seinem Silber Ausschau halten und auch das ist wieder mit spürbaren Kosten verbunden.

Fazit

Es ist nicht so, dass Silber zwangsläufig besser ist als Gold. Andersrum wäre es aber auch falsch, zu behaupten, dass Gold immer vor Silber steht. Die Wahrheit liegt irgendwo in der Mitte. Fakt ist, dass der Goldpreis tendenziell zum jetzigen Zeitpunkt eher überbewertet ist, während der Silberpreis vielen Expertenmeinungen zufolge eher unterbewertet ist. Auch der Chef des Edelmetallhändlers ProAurum, Robert Hartmann, begründet das gestiegene Interesse an Silber gegenüber dem Manager Magazin so: „Als gewichtigen Grund für die stärkere Silbernachfrage sehen wir die historisch betrachtet hohe Gold-Silber-Ratio. Silber ist im Vergleich zu Gold und anderen Assetklassen stark unterbewertet“. Die Möglichkeit, Silber zu kaufen, besteht in physischer Form, in Form von Zertifikaten (ETCs) oder direkt an der Wurzel in den Silberminen (= Silberminen-Aktien).

Christian Finkenbrink für Brokervergleich.de, 04/16

Quellen: